自2009年10月夏普液晶10代面板线投产之后,液晶面板业界,特别是面向彩电的大尺寸海量市场的技术进步就没有太多“起色”:节能和超薄的发展虽然也给人以新的“应用”技术体验,但是实在担当不起这个“科技”行业的“指明灯”角色。不过,随着2012年的带来,这一局面在发生改变。

2012年春季新品中,东芝采用台厂友达的55英寸液晶屏幕的新款电视格外抢眼:4K的分辨率和裸眼3D完全开创了一个属于彩电产业的新“产品类”。

研究数据表明,从苹果在手机上采用LGD的“视网膜”超高解析度显示屏幕开始,新一轮像素升级战已经展开。预测,2012年高像素密度显示技术的液晶面板会成为彩电和笔记本电脑市场的新宠,并逐步形成普及的趋势。

2011年12月份,LGD在中国展示了84寸UD 3D面板(UHD,Ultra High Definition),就采用4K×2K分辨率,而在2012年1月的CES展上,LGD再次正式展出了这种84寸产品。2012年CES展上,松下则展示了采用IPS技术的自制3840*2160分辨率的20英寸面板,PPI为216。2012年4月,液晶之父夏普正式发布了采用IGZO(铟镓锌氧化物半导体)材料的新型高分辨率液晶面板产品,包括:32寸的4K*2K分辨率的显示器面板(140ppi),10寸具有WQXGA分辨率2560×1600的笔记本电脑用面板(300ppi),以及7寸分辨率为1280×800的平板电脑用面板(217ppi)。

在2012年6月,美国波士顿举行的显示器国际学会“SID 2012”上,夏普公布了支持7680×4320像素(8K×4K)即“超高清”的85英寸液晶显示器的技术;韩国三星显示器LCD研发中心高级副总裁Sungtae Shin则介绍了了三星对,氧化物半导体TFT、低电阻布线、低介电率材料、“PenTile”之类的像素排列及渲染技术在内的一系列实现4K×2K及8K×4K的高精细化显示的基础技术的关心和研究成果。

这些4K技术产品的亮点不是在于技术上的出现(实际上,4K产品在专业显示市场,例如医疗、图形市场,早已获得很好的应用),现在面板企业们的高调的亮点实际上在于,他们要把高分辨率技术推向民用,推向彩电和笔记本电脑市场。

面板厂商推出4K液晶电视面板将有助于提升面板企业的业绩。采用4K技术的新彩电不仅更具市场卖点,更符合高端消费者的心态。这种产品能够在市场总规模、总销量不增加的情况下,提升面板和彩电上下游企业的销售额、产值和利润。4K面板的推出对于面板和彩电业是百利无一害。

但是,这么“好”的产品的全面上市也必须建立在新的技术进步的基础之上。支持4K的液晶屏幕厂商,无论是QFHD(QuadFullHighDefinition),分辨率为3840x2160;还是分辨率为4096x2160的产品多数都是建立在一种被称作金属氧化物的新型薄膜晶体管技术之上。

传统液晶电视用的TFT薄膜晶体管采用的是A-SI(非晶硅)技术。这一技术的特点是工艺简单成本低廉。新型的“金属氧化物Oxide”TFT技术(夏普叫做IGZO:In-Ga-Zn-O,一种铟镓锌氧化物)的技术特点则是,利用和A-SI(非晶硅)一样简单的工艺实现更高的电子迁移率和更高的面板开口率——前者是OLED面板所需要的新特性,后者则是更高解析度的显示面板需要的新特性。

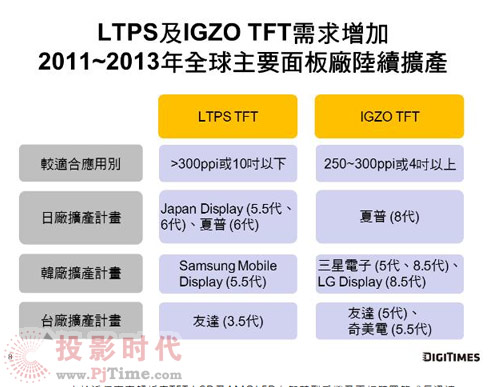

“金属氧化物Oxide”TFT技术更多的应用到大尺寸线的液晶面板线上不同,另一种新型TFT技术,LTPS (Low Temperature Poly-silicon)低温多晶硅技术则主要应用在6代线,及其以下世代线之上。这种技术在电子迁移率上要比金属氧化物高5-10倍,性能更为出色,同时可以实现IN-CELL的更紧凑IC结构,但是制备过程也较复杂:大面积退火的成品率、更大型的设备、以及成品关态电流控制等问题困扰业界。不过单从性能上看,这种技术有望最终取代金属氧化物TFT。对于面板企业采用LTPS的另一个不同之处在于,需要全新的TFT生产线设备,而不像金属氧化物技术全面集成了非晶硅技术的工艺和设备——这导致LTPS-TFT生产线建设周期更长、投入更多、风险更大。这也是目前大尺寸市场金属氧化物更受欢迎的原因之一。

理论上,面板企业(例如夏普,已经在8代线和10代线升级新的TFT技术)采用新型搞电子迁移率TFT技术,既可以推出更高开口率、更高光效率的传统分辨率液晶面板;还可以推出更高解析度的液晶面板并有效控制显示质量;同时还可以为未来向OLED演化做准备——实现一箭三雕的效果。此外,这种金属氧化新型TFT技术,几乎不需要新的设备投入,而是基本采用和原来非晶硅一样的工艺技术,只不过更换了新型材料而已——无论是企业的投资成本,还是最终产品的成本变化都非常小。

与4K的更抢眼,2012年新型液晶面板切割尺寸则表现的“更为实在”:已经成为普通百姓在全世界的商场中都可以选购到的产品。

36、39、43、48、50英寸从2011年底开始登陆彩电销售市场。彩电市场的主流尺寸范围正在全面增长,消费者也拥有更多的尺寸线可以选择。据悉,在新尺寸线中,韩国的三星以切割43、48英寸为主;台湾的友达和奇美则以切割39英寸为主;韩国的LG主要切割36.5英寸。不同面板企业选择不同的新尺寸切割主要与其拥有的面板线玻璃基板尺寸不同有关。

简单的机械模型下,液晶面板可以认为是由多层的光学和电子电器薄膜在一整张玻璃板上平铺,然后在切割成需要的尺寸而成。实际制备过程中,有些薄膜材料层是在切割之前加上去的,有些则是在切割之后在加上去。

但是不同液晶面板线因为玻璃基板几何尺寸不同,切割不同尺寸的液晶显示器,玻璃基板的利用效率并不相同。因为这个几何尺寸上的差异,因此不同生产线切割同样尺寸的液晶面板总会出现“边角料”——这就例如利用一块布裁剪衣服,制作不同款式边角料的数量不同。例如,同样是1100*1250MM的5代线切割36、40、46寸液晶电视都只能切出2块,玻璃基板的使用效率从55%到90%不等——这使得5代线生产的36和46寸液晶电视的成本差异很大。

如果能够尽可能采用边角料更少的切割方式,则有利于提高玻璃基板和一些镀膜层材料工艺成本的利用率,进而提升企业效益。——面板企业采用的上述切割新尺寸的一个显著效益是使得玻璃基板利用率提升到90%以上。

新型切割尺寸的出现与传统尺寸比较拥有成本上的优势。玻璃基板利用率的提升,就是降低产品成本:虽然选择更大尺寸切割也需要在一些材料上增加消耗。例如,奇美8代线切割55寸面板玻璃基板利用率可达93%(6面取),优於52英寸面板的86%(同样6面取)。都是生产六块彩电屏幕,切割55英寸产品显然比52英寸更具经济效益。

然而采用更高效率的切割方式,还要与市场需求和成品率控制技术结合。早起的液晶面板线切割效率很难上90%的重要原因就在于“成品率”问题。但是随着液晶生产技术的不断积累,现在,玻璃基板达到95%利用率的切割规划,也能保证很好的成品率水平了。这些也是新彩电尺寸线不断涌现的原因。

同时,彩电新切割方式还改变了以往低世代线主要切割小尺寸,高世代线切割大尺寸的局面。在90%的利用率上,5代线也可以切割2片46甚至48英寸的电视单元面板——成本和8代线相当,甚至更低。而夏普则将用龟山2号工厂8代线为苹果生产iPad触摸屏液晶面板。因此,未来从5代线甚至4.5代线开始的面板线,切割什么尺寸,将与这个尺寸的大小无关,而只与市场需求和玻璃基板利用率有关——面板企业将尽可能切割玻璃基板利用率在90%以上的尺寸。而目前业界拥有5、5.5、6、7、7.5、8、8.5、10等超过8种尺寸的世代线可以选择切割40英寸以上液晶电视用面板——这会使得液晶电视的尺寸也更复杂话:更复杂的尺寸则对应更复杂的价格体系——这自然更复合面板和彩电企业的利益。

在2011年到2012年之间,液晶面板企业在新技术方面动作不断,具有其特殊的经济背景原因,而不仅仅是技术升级进步的结果。

自10年以来,全齐液晶面板产业在金融危机因素和液晶面板产业自身趋向成熟的因素双重作用下,出现了一些崭新的变化。其中,最重要的是销售额的下滑。例如,2011年大尺寸(9英寸以上)的液晶面板的出货量达到7.03亿片,比上年成长了6%,而销售值却不升反降,锐减12%,仅为755亿美元。

屋漏偏逢连夜雨:全球液晶面板业在单位产品价格持续下滑和全球市场增速放缓的背景下,早已经出现“销售额和产值”下降的趋势。截至2012年3月底,全球面板价格已连续19个月下滑,持续的价格走低让面板企业遭遇前所未有的低谷,此后虽然略有提升但是增幅不大。而金融危机有进一步萎缩了消费市场,令全球液晶面板产品需求增长缓慢,传统应用领域甚至陷入负增长,进一步加剧了面板产业的产值下降趋势。2011年,液晶电视出货量首次出现衰退(-5%),液晶显示器也陷入下滑(-1%)。

如果仅仅是“产值下降”,对于多数面板企业还是处于能够接受的“状态”:因为,虽然面板业产值在下降,但是很多的生产线,尤其是09年之前的生产线面临“投资费用折旧”的完成,实际利润情况却在改善。但是,金融危机的影响,以及市场早起的过度美好的预计,使得面板产业出现了严重的相对产能过剩。这使得很多企业开工率严重不足:据悉夏普10代线个别时段开工率不及50%。开工率较好的韩系企业也只是维持在80%以上。

在诸多不利因素的作用下,2011年全球液晶面板行业出现了有史以来最大的行业性亏损。尤其是日系企业,受到日元升值的影响,松下、夏普两大面板企业均创出历史最大亏损记录——松下7720亿日元(约合96.7亿美元);夏普亏损则为46.6亿美元。

因此,2011年到2012年面板产业的任何新趋势,都将于面板业整体的不景气紧密相关。

提升产值和利润水平是面板业的当务之急。推出更高分辨率的产品,例如4K则能在不增加销量的同时,提升销售额。另一方面,面对增长较快的手机和平板电脑对小尺寸产品的需求,面板企业必须采取灵活的态度和积极的竞争策略:夏普用8代线制备苹果平板屏幕,小尺寸面板分别升级为更高分辨率产品则是典型的策略。同时,努力提升制备过程中的生产效率,减少边角料也成为面板企业的新选择:站在九成以上玻璃基板利用率的门槛上,依靠更成熟的成品率控制技术,面板企业转换不同世代线的经济切割尺寸,从而造成了“新尺寸彩电”频出的现象。

对于开工的生产线采用以上措施,对于停工部分也要有“经济性”的安排。将旧生产线改造成OLED面板线,不仅能够避免单纯停工的损失,为未来竞争做准备,同时也可以提升现实的销售业绩——OLED在手机和平板市场的强劲表现是不能被忽视的。与技术相对不够成熟、风险更高的OLED比较,液晶面板采用新型的金属氧化物TFT的改造则更为简单:设备几乎不动、只是在工艺和控制技术上的新的摸索和调整。采用新型金属氧化物TFT可以为制备更高开口率、更高分辨率的液晶面板,也符合未来导向OLED产品的技术需求。

由此可见,2010年以来的“面板产能相对过剩危机”并没有阻碍面板产业的前进,反而在一定意义上为市场洗牌、重组、技术持续演进和进步创造了难得的条件和“压力型动力”。不过,在这些改变之中,面板企业也不是全然是被动前进的,面板企业也有着主动规划的成分在里面。

例如,关于OLED面板的发展,就是一个行业内人人皆知的共识。OLED取代液晶只是时间的问题。因为,无论是理论的显示效率、更多的特殊显示特性(柔性、超薄、窄边)、更低的理论成本都会是消费者选择OLED的理由。而以产能计算2011年三星则拥有83.9%的市场供给能力,这显然不符合现在液晶面板日韩台和大陆四点开花的规律。而大规模向OLED演进的前提则是新型TFT技术的突破。新型TFT技术现在最多的应用则是炒高分辨率液晶显示产品:比如4K电视。

综上所述,自2011年底液晶面板行业在4K和新切割尺寸线方面的动作,主要得益于面板行业的技术升级:包括低温多晶硅、金属氧化物TFT技术的成熟,以及高玻璃基板利用率下成品率控制技术的进一步发展。这些新技术对未来面板和彩电市场的影响,不应仅仅被认为是现在这些新的产品而已。

被用作大尺寸液晶面板的崭新TFT技术的通性在于更高的电子迁移率。这会使得TFT结构自身的效率大大提升:包括占据的玻璃基板面积的减少,以及更低的驱动能耗——前者意味着,同等亮度下,更高的开口率可以采用更低亮度和功耗的背光源;或者同等背光源下更高的画面亮度;或者同等亮度下,更高的像素密度产品的出现。后者则直接意味着面板自身能耗的降低。如果将高电子迁移率的特性全部用在“节能”这一环节上,新型TFT技术可以看成是液晶在降低自身能耗上的进步。

此外,低温多晶硅技术LTPS(Low Temperature Poly-silicon)还允许将驱动IC线路直接制作于面板上,可以减少组件的对外接点,增加可靠度、维护更简单、缩短组装制程时间及降低EMI特性,进而减少应用系统设计时程及扩大设计自由度。这会直接降低整个液晶屏幕的成本和功耗,减少后段工序工艺,达成更高的产业效率。由于低温多晶硅的以上特点,这种技术的产品还特别适合制作触摸屏幕的液晶显示产品,并降低触摸屏的成本。目前,很多企业在探讨低温多晶硅大型化的发展技术,国内的华星光电已经在深圳尝试建设6代低温多晶硅TFT生产线。

与新兴TFT工艺对液晶面板产业的影响主要体现在“技术层面”不同,虽然新兴的切割尺寸也是建立在相应技术进步之上的,但是其主要影响却体现在竞争格局方面。

采用新型切割尺寸的根源在于,面板企业希望提升玻璃基板的利用效率到95%左右。这完全不同于传统切割过程中部分产品尺寸线玻璃基板利用率只有60%-80%的状况。原材料的高利用率的经济效益自然显而易见。问题在于每家面板企业拥有的面板生产线的世代格局,或者玻璃基板尺寸分布并不相同。这也就导致每家面板企业倾向切割的尺寸会有区别。尤其是在面板切割尺寸线不断丰富的背景下,在最优成本下能够提供全面的尺寸线覆盖的企业几乎没有。这就决定了,彩电企业必须采用多家面板厂商的面板才能实现完善的尺寸线覆盖。

不同面板企业的经济切割尺寸不同,会导致大家的竞争略有差异。这回改变原来形成的整机与面板企业的供应链结构,同时也会降低面板业的竞争烈度,有利于面板产业的进一步盈利。

追求最高玻璃基板利用率的行为,和相应技术的成熟,也使得面板以往高世代线有线切割大尺寸,低世代线切割小尺寸的格局发生变化。例如夏普利用8代线切割IPAD面板的尝试,就是的高世代线进入小尺寸面板市场。台湾企业则利用五代线、甚至更低的世代线切割三四十英寸以上的产品,进入大型面板领域。这种混杂竞争的格局也会对面板企业的未来发展产生很大影响:其一,高世代线切割小尺寸必须具有稳定的大客户,因为高世代线面板玻璃尺寸巨大,切割小尺寸产能非常高,这虽然考研客户组织能力,但是有利于形成更紧密的终端与上游的合作关系;其二,低世代线切割中型面板产能比较低,容易遭遇大客户采购供应力不足的瓶颈,但是却拥有产能低、调头也灵活的经营优势。

而对于最终的彩电和显示器市场,无论是新型TFT技术、节能表现、还是4K或者新尺寸线的产品,都意味着彩电企业可以享受两种技术红利:第一是,更多的新产品处于导入期,可以卖出高价;第二是市场格局更为混乱,更容易在消费市场获取利润。

但是,更多的终端产品类型对彩电和显示器企业也有不利的方面:更多的终端类型也意味着更复杂的上游采购和合作结构,更考验企业的供应链管理;更多的终端类型意味着每一种产品的销量的降低,企业需要开发、组织生产和销售更多的产品,产品线结构复杂化增加管理成本和市场风险。

新型面板单元的出现,对于彩电企业利弊都有的特点也会表现在对终端消费者的影响上:选择更多样化、选择难度的增加总是同时出现,这使得选择到最适合的产品,需要消费者更为精明、并花费更多的经历,来考察市场。

在2010年以来,全球液晶面板产业大疲软的背景下,去年年底到现在,新型液晶面板单元的推出,可以看成是面板企业自救的一种表现。而如果从面向未来的角度分析,新型面板单元主要得益于新型TFT技术和更成熟的成品率控制技术的应用,这些都应被看成是为OLED时代在做准备:这些新型TFT技术室OLED必须的技术积累,OLED制备过程也更考验企业的成品率控制能力。综上所述,液晶市场新产品的问世,本质依然是液晶行业科学演进的自然结果,是面板产业和相关从业企业不断探索和进步的体现。

康佳平板电视

康佳平板电视 创维平板电视

创维平板电视

LG平板电视

LG平板电视 海信平板电视

海信平板电视 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime