2011年的中国彩电市场可谓着实让人大捏一把冷汗,上半年的量额齐跌让行业各企业在市场上略有徘徊,但从第三季度开始,在上游厂商、整机品牌商与渠道商的共同推动下,彩电行业产品结构调整迅速推进,行业增幅明显爬升,运行质量得到显著改善,主要企业的效益更是一路飘红。综观2011年,在家电行业中,彩电业以先抑后扬的持续抬升行情超越白电,首次笑到最后。

一、2011年度彩电零售市场回顾

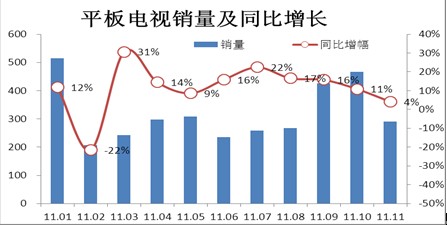

据奥维咨询(AVC)和中国电子视像行业协会联合发布的数据显示,2011年,中国彩电行业零售市场规模预计将达到4161万台,同比增速为4.0%,平板市场在经历5~6年来的两位数快速增长后,增长逐步趋稳,2011年平板电视销量将达到3933万台,增速达到11%左右。

销量(万台) 同比(%) 整体彩电 4161 +4.0 液晶电视 3662 +10.0% 等离子电视 271 +30.2% CRT电视 228 -50.9%

数据来源:奥维咨询(AVC)

2011年彩电市场呈现以下特点:

1、行业规模增幅先抑后扬,下半年增长超行业预期

目前整个平板电视市场已经进入到成熟期,国内彩电市场将不会再出现以往跳跃性增长。上半年的量价齐跌让整个行业忧虑,但下半年得益于面板价格稳中有降,和品牌厂商、渠道商都加大了促销推广力度,在种种刺激之下,市场发展超预期。总体看,驱动下半年市场爆发的需求动力,主要是城市市场和农村市场的更新替代需求(这主要是指平板对CRT的替代)和改善性需求(主要是指小平板换成大平板,低端换成高端),不同于2009年、2010年平板普及时产生的爆发式增长。

数据来源:奥维咨询(AVC)月度推总数据

2、细分市场发展冷热不均,B2B商机终获主流认可

在多种调控因素的影响下,2011年城市市场的规模趋于平稳,年度增幅没有达到年初预期,累计至11月城市整体彩电销量为1996万台,城市市场对中国彩电行业增长的贡献持续下降。

农村市场表现喜人。截止2011年11月,农村市场彩电销量为1712万台,已经快和城市市场平分秋色。随着农村消费群体收入水平的逐渐攀升,以及各种针对农村市场的惠民政策的推出,使得平板电视在农村市场的更新速度加快,普及程度加速,农村市场对彩电刚性需求依然强烈,从目前农村市场的彩电百户拥有量来看,农村市场依然落后城市市场十年。据奥维咨询(AVC)评估,在2011年至2015年这5年之间中国彩电市场会产生大约4600万台的年均购买需求。

在零售市场之外,商用市场的蓝海地位日益凸显,据奥维咨询(AVC)的统计,今年平板商用市场的规模将达到310.5万台, 增幅超过15%,造成平板商用市场快速增长的主要原因有以下几个方面:一是随着旅游业的发展,酒店的新建和更新换代带动了商用电视的发展;二是“十二五”规划中,智能化教育的推广;三是厂商投入力度进一步加强;四是政府“经济刺激政策”的投资拉动作用。在商用市场快速成长的拉力下,像TCL、创维、长虹、康佳、海尔等企业纷纷把商用电视部门从原来的营销体系中单独剥离,并注入研发、售后等专业团队,成为与零售并驾齐驱的核心事业群之一。

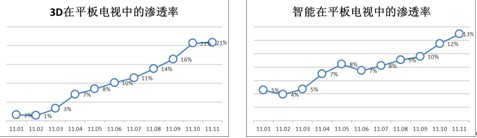

3、产品结构调整持续加快,应用技术创新精彩纷呈

相对于零售规模的温和增长,彩电行业的产品结构调整却来势迅猛,大屏幕、高清晰、3D化和智能化的发展特征更加显著。奥维咨询(AVC)的月度推总数据显示,今年40寸以上的大板占比相对于去年同期提升了1.3%,达到39.88 %,而3D和智能电视更是突飞猛进地发展,根据奥维咨询(AVC)月度推总数据显示11月,平板市场中3D的渗透率从1月份的2%上升到了21%, 11月智能电视渗透率达到13%。预计整个2011年度3D电视和智能电视的渗透率分别达到了12.31 %和 8.87 %,零售规模将达到485万和349万台。

数据来源:奥维咨询(AVC)月度推总数据库

在产品结构深度调整的同时,伴随上游面板企业的差异化策略的实施,集合了多种应用技术优势的窄边框成为行业亮点。窄边框的出现主要是以技术来推动的。主要表现在上游面板厂,在尺寸切割方面的能力和技术在加强。国外企业以三星为代表,国内品牌,TCL、海信、创维、康佳、长虹都有窄边框的产品。从现在的角度来看,窄边框产品不仅成为市场高端的主流产品推出,2012年窄边框会还会成为一个高端的主流。

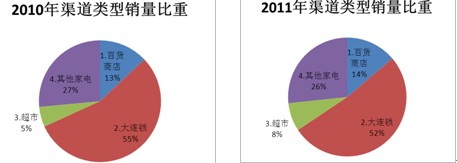

4、渠道分化重组势不可挡;大连锁首失火车头地位

2011年,大连锁对平板市场增长的贡献首次出现了下降,而地方性的家电专卖和精品店的贡献首次超过大连锁,居于首位;根据奥维咨询(AVC)月度推总数据显示:大连锁2011年前11月累计的平板电视销量占比同比下降了3个百分点。

数据来源:奥维咨询(AVC)月度渠道推总数据

数据来源:奥维咨询(AVC)月度渠道推总数据

同时一些新兴力量,如团购和网购等电子商务渠道则迎来开天辟地的新发展机遇,尽管目前的规模还很小,整个行业彩电电子商务规模还不足20亿元,但是其展现的爆发力和能力却不容小觑。

5、行业格局分化加速推进,国产品牌地位再创新高

伴随农村市场的发展,国产品牌的市场份额在今年有所提升。根据奥维咨询1-11月的统计数据,今年国产品牌的零售量份额达到79.2%,零售额份额达到68.8%,相对于去年同期上升了4.3%和3.9%。这一提升主要是源于今年农村市场需求乐观,而农村市场又正好是外资品牌的薄弱市场,这为今年国产品牌份额的提升打下了一定的基础,除此之外,今年面板价格较低,这使得一直在成本上受制于人的国内品牌有了一个可降价的空间。

6、 行业利润增幅多年未见,白“厚”黑“薄”格局实现翻转

2011年在整个行业没有太大兴奋点情况下,国内彩电品牌通过提升产业链的系统管理能力和终端的运营管理能力,使企业的经营质量得到了显著改善,企业效益大幅回升。

企业 2010Q3净利润增幅 2011Q3净利润增幅 黑电 海信 48.20% 75.10% 康佳 -60.90% 199.10% TCL -30.50% 658.50% 白电 格力 73.30% 18.80% 美的 119.60% 1.70% 美菱 -47.40% -93.90%

数据来源:各公司第三季度财报,奥维咨询(AVC)整理

2011年国内品牌利润快速增长的主要原因,是其摆脱了前几年经常因为上游面板的供求态势和价格快速变化,出现大量的库存积压和跌价损失或者是出现热销产品因为备货不足而坐失销售机会的劣势。同时国内整机企业在今年显现出了经营管理能力和应对市场变化的能力的明显提升,这些方面的进步,使骨干企业的毛利水平大幅好转。

与黑电获利增长的格局相对应的是,由于空调节能惠民补贴政策的取消,家电下乡政策的边际递减效对白电的影响更加明显,加之宏观经济不景气加剧了人们惜买的心理,白电的增幅和毛利出现了大幅下滑,黑白电的格局发生了首次的逆转,黑电利润增幅在今年超过了白电。

康佳平板电视

康佳平板电视 创维平板电视

创维平板电视

LG平板电视

LG平板电视 海信平板电视

海信平板电视 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime