7月底,随着松下官方一纸公告,已经放风半年有余的松下投影卖身方案,终于尘埃落地。这也为至少可追溯到1975年的松下投影事业带来了一次全面的转折。那么,在新公司、新合作、新体制下,松下投影的未来悬念都解决了吗?显然,答案没有那么简单!

公告没有价格,引发猜想

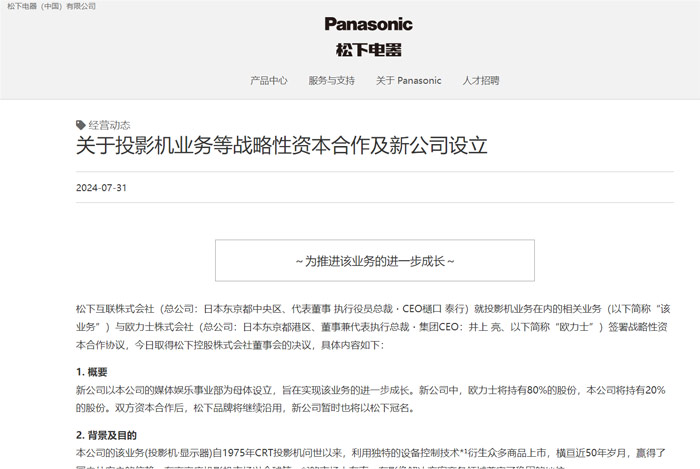

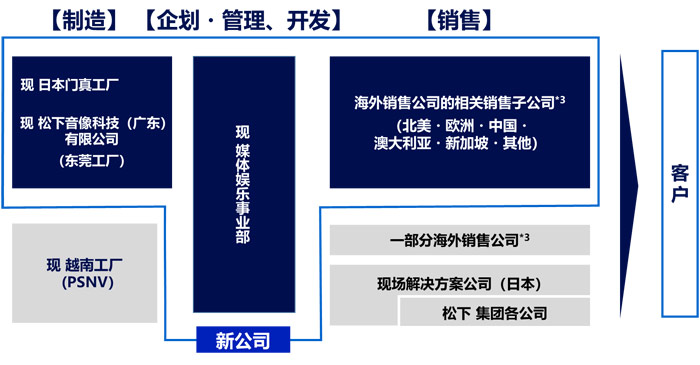

松下官方2023年7月31日发布“关于投影机业务等战略性资本合作及新公司设立”公告称,松下将会与财务投资者“欧力士株式会社ORIX”按照2:8的比例组建新公司,并继续以松下现有团队、策略和品牌为核心,运营松下投影和专业显示事业。同日, 欧力士也在官方网站发表了英文新闻稿,称“已与松下控股株式会社的子公司 Panasonic Connect Co. Ltd.就其专业投影机和专业显示器业务达成资本合作协议。”即这次合资不仅包括投影业务,也包括其它专业显示器业务(与此前夏普与NEC专显合资方案行业业务范畴几乎相同)。

这一变动目前只待监管方的审批和后续手续。理论上,松下投影不是“战略级业务或者垄断型资产”,后续手续问题,出现波折的几率很小。

松下表示,新公司预计将在2025年4月1日成立。此外,新公司将在北美、欧洲、中国、澳大利亚、新加坡等地设立继承销售功能的新公司或分公司,作为新公司的子公司。据悉,松下投影业务9成在日本之外的市场。其国际业务延续原有团队的持续性,至关重要。

“不是卖身!而是引入资本战略合作方!”这是松下投影产业链友好方,给出的解释!对此,可以预见的结果是,至少短期内,松下投影市场的“技术、人才、战略、产品和生态”都将保持延续性。ORIX作为持股8成的战略投资者,很可能更关注财务性回报,而不会深入到松下投影的具体技术、产品和营销管理等业务细节环节。

“换了大股东,但是最大程度保持了稳定和确定性!”这是好事情。但是,对于该合资计划的松下官方消息,业内也有人士提出一个疑问:8成股份交易的价格是多少?

对此,此前曾有小道消息称“松下控股决定出售大型商用投影机业务,售价预计在800-1000亿日元左右”。不过,对于这个售价,可信度很低。因为,一方面日本投影业界曾经有过东芝、日立等行业巨头,“放弃而非出手”相关业务,导致其相应资产价值直接近似归零的案例。也有夏普以92.4亿日元收购NEC商显子公司NEC Display Solutions, Ltd. (NDS)(含投影和LCD、LED等商显业务) 66%的股权的可比较案例。

对于此次,尚未公布双方合资的价格问题,有一种行业猜测认为,可能最终价格会结合松下相关业务的持续业绩表现,以对赌的方式出现。“资本投资,采用对赌协议,是一种常用的风险管理手段。”业内人士如此猜测。

另一方面,关于8成股份换来的资金“用途”,松下官方也没有给出最为明确的解答。根据此前的媒体推测,松下投影等业务出售的原因,很可能是为了聚焦公司新的“数字和锂电”等朝阳业务。即投影业务出售获得的资金,并不会用于扩大投影市场,而是“另做他用”。同时,近年来商用投影市场遭遇了包括大尺寸LCD和小间距LED显示技术崛起的挑战,竞品竞争持续加剧,也为松下优势的商用投影线市场成长带来压力。

分析认为,如果此次投资金额要由对赌协议、结合未来业绩最终确定,那么“竞品挑战”就是ORIX对松下投影的“最大担忧”。

投影业务的竞品之争带来不确定性

目前松下投影,特别是DLP商用投影在全球市场份额位列前茅。但是,另一方面全球商用投影市场正在遭遇挑战:

例如,松下商用投影线中,曾经量能贡献最大的板块之一,教育投影产品,在我国的国内市场中,LCD与小间距LED的协同替代率已经高达90-95%。在商用会议市场,近三年来,大尺寸交互平板和液晶显示设备的增长,也大大蚕食了其市场基本面。

根据洛图科技(RUNTO)数据显示,2024年上半年,全球大尺寸交互平板(Interactive Board,IB)显示面板的出货量为192.5万片,同比增长17.5%。其增量,除了开辟新应用场景外,大多数来自于传统商教投影市场的应用需求替代。“液晶显示以其明亮的画质效果,在百英寸市场的竞争力更胜一筹”!

行业分析认为,未来投影产品的主要增长点在于两个方面:第一是,工程高亮市场的增长。这取决于全球市场经济的持续发展和数字视听应用普及。工程投影虽然成长确定性高,但是其增长速度有限,不会形成爆发性趋势,且一部分市场面临LED大屏的挑战。第二是,火爆的家用消费赛道,后者也是过去10年全球投影行业增量的重点。

以我国市场为例,千流明以上投影,2014年之前家用市场销量(含娱乐投影),规模在30-40万台每年;而2024年预计全年千流明以上家用投影市场规模会接近200-250万台。对于新兴崛起的家用市场,松下品牌的布局更多局限于传统家庭影院机型,而不是智能投影、激光电视等品类。因此,这是松下投影的短板。

且从竞争和竞品角度看,全球投影产品持续加强了LCD、LED和投影等不同技术,在商用市场解决方案中的协同和互补。巴可、科视、爱普生、明基、夏普、索尼等松下商用投影的主要竞争对手皆是如此。这一点也考验引入战略投资后的松下商用投影产品线等合资业务(含有专业投影机和专业显示器业务)的“战略与生态”布局。

“松下投影战略引进资本方,所谓确定性,更多是‘现在时和过去时’”——业内人士如此评价。对于松下投影和专显如何应对未来市场竞争变化和发展趋势的调整,依然缺乏有力的官方信息支撑。甚至,有人士指出,在投影产业正在经历更多变革,比如我国本土LCOS显示技术崛起、车载投影市场崛起、商用LCD和LED加速替代崛起等背景下,这次战略资本入局的“调整期”,是否会延缓松下投影对行业变革的“响应”速度,进而带来时间上的额外成本,值得关注。

资本入局,关注点是否会出现“新变”

据松下称,资本合作方欧力士是一家开展多元化金融服务业务的公司,致力于以中长期的眼光进行业务运营。欧力士认为,其在私募股权业务方面积累了相当多的业绩记录,迄今为止主要专注于业务继承交易。

另据公开信息表明,欧力士成立于1964年,是日本最大的非银行金融机构和最大的综合金融服务集团,在世界27个国家和地区经营保险、信托银行、证券、消费者金融、投资银行、房地产金融等业务,总资产达到852亿美元。据悉欧力士集团曾与中国科学院合资成立了我国最大的科技租赁公司,双方合作领域包括新能源、节能减排、水处理、电动汽车等高科技领域。

因此,整体看欧力士是一家“金融”企业,其虽然有帮助制造业和科技企业融资、成长、资本运营和不良资产处理的经验,但是其理念与松下商显、投影等传统“制造业”必然有所不同。新的大股东即便不介入具体管理细节,也必然带来文化和思维更新,对未来合资公司的战略方向和营业目标具有显著影响。这些方面的变化会如何影响松下投影、乃至商显业务未来成长,需要较长时期的观察才能得出结论。

不过,数字、信息时代背景下,商显产业的持续成长可期,具有绝对确定性。含投影和其它专业显示产品的松下欧力士新合资企业,依然处于商显持续性的应用创新与增长的风口上。业内人士认为,近50年的松下投影已经为过去划上句号,而在新的原点重新出发:重新出发,固然会有不确定性,但是也意味着全新的机遇。

明基投影机

明基投影机 坚果投影机

坚果投影机 科视投影机

科视投影机 极米投影机

极米投影机 SONNOC投影机

SONNOC投影机 宝视来投影机

宝视来投影机 视美乐投影机

视美乐投影机 当贝投影机

当贝投影机 哈趣投影机

哈趣投影机 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime