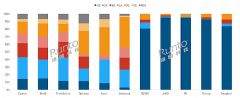

根据洛图科技(RUNTO)线上监测数据显示,2024年上半年,中国客厅智能设备包括智能投影、智能电视、移动智慧屏、智能平板、智能音箱、回音壁、智能盒子、XR、智能门锁、监控摄像头等产品的线上监测市场(不含拼抖快等新兴电商)总零售量为3452万台,同比上涨2.6%;总零售额达519亿元,同比下降1.7%。

整体市场规模呈现出量涨额降的局面。消费降级和低价竞争是大多数智能设备共同面对的窘境。消费者信心的不足、支出的谨慎和对未来的不确定性,使得多数品类均价下跌,主销价格段向下转移。

分品类看,影音设备中的智能投影、移动智慧屏和智能平板,以及家庭安防设备中的智能门锁和摄像头在销量维度上出现了上涨;但只有移动智慧屏、智能门锁和摄像头的销额实现了同步的增长,但销额涨幅低于销量涨幅。此外,智能电视因大尺寸化和新技术应用实现终端均价上涨。

智能音箱和智能电视盒子是降幅最高的两个品类,其分别被困在“语音助手”和“电视周边”属性的困境里,产品创新、应用场景未能跟上时代变迁和消费者需求变化;作为非刚需的品类,短时间市场发展不容乐观。

2024H1 中国客厅智能设备线上市场规模及变化

智能投影

2024年上半年,中国智能投影线上监测市场销量为186.9万台,同比上涨3.4%;销额为29亿元,同比下降16.3%。第一季度在春节促销的刺激下,消费者大屏体验需求回暖,产业链掀起国产化浪潮,销量同比回正;进入第二季度,被寄予厚望的618年中大促以双位数的下滑收官,进而影响了上半年的表现。

分投影技术看,1LCD是唯一实现量额上涨的技术路线。上半年,1LCD技术的线上市场份额提升至68.6%;销量同比上涨11.4%。1LCD产品的供应链降本效果显著,高端化亦在进行,4K产品正式开售,短焦的1LCD投影吸顶灯上市。DLP技术的线上市场份额为29.8%,较去年同期减少了4.3个百分点,销量同比下降9.7%,尽管跌势未止,但降幅已经在显著收窄。降价抢份额和高端立品牌并行,一方面,DLP产品均价较去年同期下降了近500元;另一方面,三色激光、4K新品在DLP新品中的销量占比分别达到了65%和40%。

产品方面,4K智能投影在线上市场的销量份额达到6.8%,较去年同期上涨2.4个百分点,主要得益于价格的下探。激光光源产品份额超过一成,达到11.2%,较去年同期上涨3.6个百分点;三色激光大势所趋,在细分市场中的销量占比达到71.6%。

智能电视

2024年上半年,中国智能电视线上监测市场销量为867.1万台,同比下降10.7%;销额为258.7亿元,同比上涨2.5%。

今年上半年,电视市场的三场大型促销活动:12年之后重启的家电“以旧换新”,欧洲杯、美洲杯、奥运会齐聚的体育大年促销,和中国市场年中“618大促”,最终均未能抵挡得住中国消费市场的低迷。

产品表现进一步分化,大尺寸产品销量份额快速增加,中小尺寸相应减少。今年上半年,75寸及以上尺寸段的线上零售量份额到30.6%,同比提升7.7个百分点;而75寸以下尺寸段的量份额则全面下滑。

Mini LED电视的销量占比为7.1%,同比提升5.2个百分点。大尺寸化和高端化共同提升了市场均价,从2023年上半年的2601元涨至2024年上半年的2983元。

移动智慧屏

2024年上半年,中国移动智慧屏线上监测市场销量为7.6万台,同比增长288%;销额为2.9亿元,同比增长256%。随着各品牌新品逐渐低端化和老品促销时期的大幅降价,市场均价开始下移。未来,2000-3000元或将成为厂商主要布局的价位段。

品牌方面,百度仍然保持市场第一的位置,市场份额达到41.1%,但同比份额下降10.3个百分点。KTC、当贝、创维、倍思等腰部品牌表现出色,均取得一定份额增长,其中KTC凭借爆款4K机型,市场份额达到17.7%,较去年同期增长15.3个百分点;倍思凭借新品探乐派闺蜜机在“618“大促的出色表现,跻身上半年中国移动智慧屏前十品牌。细分市场,27寸仍是市场主力产品,份额为39.5%,但份额大幅下滑20.7个百分点。24寸产品异军突起,随着各品牌新品的上市,上半年24寸屏的市场份额已经到达15.7%,同比增长10.5个百分点;其中,2024年6月的市场份额已经达到34.7%,超过27寸和32寸产品。2024上半年,4K屏幕市场份额已达到22.2%,超高清、防蓝光护眼等元素亦是移动智慧屏市场主要的发展方向。

智能平板【即将发布半年报】

2024年上半年,中国智能平板线上监测市场销量为624.0万台,同比上涨10.1%;销额为166.2亿元,同比下降5.3%。

Apple、华为、小米、荣耀在销量榜上位列前四,合计份额达到66.7%,较去年同期下降2.6个百分点。Apple时隔一年多再次发布新品,但未能挽救其销量下行的态势;国产手机品牌华为、小米、vivo、IQOO实现了35%-300%的上涨。主流品牌在今年上半年均发布了新品,新品在整体市场中的销量占比已达到了42.6%。

智能平板四大类均呈现同步上涨。其中,阅读器涨幅最高,达到55%;学习本销量同比上涨24%,主要得益于科大讯飞、小猿、学而思等品牌的良好表现;此外,通用本和办公本分别实现55%和7%的上涨。

新型显示技术加速渗透,OLED和电子纸平板的销量涨幅均超60%。电子纸平板在整体智能平板市场中占比达到8.3%,较去年同期上涨2.6个百分点,从最初阅读器的一家独大,到阅读器和办公本齐头并进,再到目前学习本抢占两者的市场份额并逐步向三家分晋的市场格局演进。

受益于IT用OLED显示面板投资的增多和Apple、荣耀等品牌相关产品的推出,OLED平板上半年的市场份额达到3.9%,较去年同期上涨1.3个百分点。

智能音箱

2024年上半年,中国智能音箱线上监测市场销量为237.4万台,同比下降29.8%;销额为5.9亿元,同比下降35.3%。2024年消费者对智能音箱的低需求状态仍在持续,第一、二季度同比跌幅均保持在30%左右,相比2023年智能音箱市场跌幅有所放大。

百度、小米、天猫精灵的合并销量份额(CR3)一直处于高位,市场集中度属于极高寡占型。小米凭借众多智能硬件形成的生态优势成为智能音箱市场中唯一份额增长的品牌,市场份额达到了51.5%,同比大幅增长11.4个百分点;天猫精灵由于低端产品的衰退导致市场份额同比减少4.3个百分点;百度则由于带屏产品的大幅下滑导致市场份额同比减少6.5个百分点。

细分市场中,屏幕音箱的销量份额同比呈现下降趋势,2024年上半年屏幕音箱的线上监测市场销量占比为20.1%,同比下降1.8个百分点;并且销额份额下降了5.5个百分点,价格下滑较为明显。

2024年第二季度,百度、天猫精灵分别发布智能音箱新品,均搭载了自己AI大模型语音技术。未来,智能音箱利用大模型的优势真正实现家庭语音助手,将使产品更加智能化、人性化。

回音壁

2024年上半年,中国回音壁线上监测市场销量为16.9万台,同比下降5.1%;销额为2.4亿元,同比下降12.8%。伴随着智能电视的市场需求减少,作为电视音响的回音壁市场呈现疲软态势, 在当下年轻人视听娱乐需求愈加多样化、碎片化的背景下,中国回音壁市场将继续保持存量替换的状态。

品牌方面,三星和索尼市场份额分别达到18.2%和17.3%,同比分别增长4.7和3.6个百分点。其中三星通过老品降价促销和发布D系列全系新品提升份额,而Sony则是稳定的中高端产品HT-A5000和HT-A7000实现份额增长。

三星、索尼和小米等电视品牌充分利用了回音壁和电视的强相关性和互补性,市场份额均保持增长。而JBL、Bose、B&W等专业音频厂商在竞争中呈现颓势。随着TCL正式进入中国回音壁市场并取得了良好的成绩,未来越来越多的电视企业会布局该赛道以最大化入户能力的变现价值。

细分市场中,带杜比全景声解码功能的产品销售额占比已达64.9%,较去年同期增长了10.5个百分点,杜比全景声产品均价为4131元,价格下降了11.7%。随着TCL千元以内杜比全景声新品上市,未来杜比全景声产品的价格战和低端化趋势将会延续。

智能盒子

2024年上半年,中国智能盒子线上监测市场销量为64.1万台,同比下降31.0%;销额为1.2亿元,同比下降36.4%。

从量级看,与年货节强绑定的促销属性正在消散,1月份销售尚不足15万台,尽管618年中大促时节的销量同比变化略有收窄,但整体趋势仍显疲态。

随着市场需求减弱,品牌入局和竞争的兴趣亦在衰退,传统头部厂商的市场地位就变得更领先、更稳固。腾讯、天猫魔盒、小米位列上半年线上零售市场的销售榜前三位,CR3达到53.9%,较去年同期上涨2.8个百分点。市场中还有大量的小白品牌正在陷入产品同质化的漩涡,长尾市场较为混乱。

广电总局正在牵头推进中的治理工作包括了“逐步实现一个遥控器看电视”和“积极推进电视机机顶盒一体化”。前者有利于提升用机顶盒看电视的人机互动体验,而后者则可能让OTT盒子产业陷入不确定性的困境。

XR设备

2024年上半年,中国扩展现实(XR)设备线上监测市场销量为11.5万台,同比下降17.7%;销额为2.5亿元,同比下降20.5%。

VR市场依旧处于下行调整期,上半年销量同比降幅达到47%,在线上市场的占比降至五成以下,较去年同期大降25.0个百分点。Vision Pro的发售带来的热度并未转化为有效销量。

AR市场相对更为活跃,不管在技术研发、新品发布还是投融资领域。上半年AR产品的线上销量占比达到55.5%,销量同比涨幅接近50%。

技术方面,Fast LCD+Pancake在VR市场中占据主导地位。AR市场中,Micro OLED占据八成以上的市场份额,Micro LED随着錼创、思坦科技等企业技术的突破,正在加速渗透;具备轻薄优势的光波导方案成本不断下探,在AR终端市场中的占比首次超过两成。此外,AI+AR眼镜预计会是行业发展的新变量。

智能门锁

2024年上半年,中国智能门锁线上监测市场销量为225.7万套,同比增长21.5%;销额为23.2亿元,同比增长6.9%。

品牌方面,品牌对线上渠道资源的争夺愈加激烈。2024年上半年,在线上市场,TOP4品牌的合计份额(CR4)下降了1.9个百分点至44.8%。

产品方面,发展方向从单一型走向复合型,当前主要采用加法式创新,主要分为“猫眼+”、“人脸+”两个方向。其中,“人脸+猫眼+屏幕”、“人脸+掌静脉+猫眼+屏幕”、“人脸+指静脉+猫眼+屏幕”等几类复合型智能门锁的销量同比增长均超过了150%。

供应链方面,呈现“强者恒强”的马太效应,高端方案商通过研发创新的核心竞争力,形成了护城河。

从全年来看,中国智能门锁市场持续内卷,将处于价格下探、产品内卷、品牌竞争激烈、供应链趋于集中的态势。

监控摄像头

2024年上半年,中国监控摄像头线上监测市场销量为1210.7万台,同比增长21.6%;销额为26.1亿元,同比增长5.8%。

品牌方面,头部品牌格局稳固,但集中度下滑。2024年上半年,TOP4品牌为小米、乔安、萤石、普联,合计份额(CR4)为40.9%,同比下降2.6个百分点。

产品方面,高清化、智能化和场景化是发展方向。500万和800万像素市场实现快速增长,涨幅均超5个百分点;产品形态转变,枪球联动摄像头比重增长显著;室外场景持续火热,到2024年上半年增至43.9%;室内场景深度聚焦老人、婴儿及宠物,摄像头的监“护”属性加强。

从全年来看,消费级监控摄像头市场处于快速更迭状态,将呈现三方面的趋势:价格两级分化;产品创新聚焦画质和产品形态;应用场景深化家庭看护。

明基投影机

明基投影机 坚果投影机

坚果投影机 科视投影机

科视投影机 极米投影机

极米投影机 SONNOC投影机

SONNOC投影机 宝视来投影机

宝视来投影机 视美乐投影机

视美乐投影机 当贝投影机

当贝投影机 哈趣投影机

哈趣投影机 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime