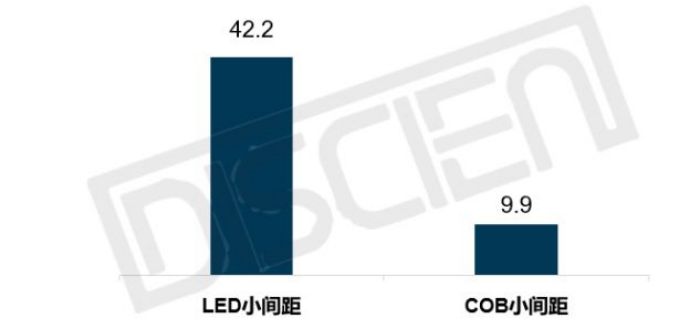

从去年至今在LED小间距细分市场中增长最为亮眼的当属COB产品,回顾COB小间距产品自2015出现至今已近10年的时间,去年首次出现销量增速超100%,延续去年的高速增长局面,今年一季度量额增长再攀新高,其中销量同比增长达近200%,应用进程提速明显;根据DISCIEN(迪显咨询)《2024Q1中国大陆 LED小间距市场研究报告》数据统计,2024Q1国内LED小间距终端市场销售额42.2亿元,同比增长近10%,其中COB终端市场销售额达9.9亿元,同比增长超115%,产品应用提速明显,增速再创新高;

2024Q1中国国内小间距LED&COB终端市场出货规模(销额-亿元)

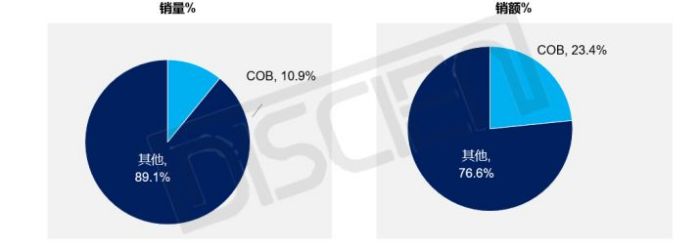

分销量销额看,2024Q1 COB已占小间距销售额的23.4%,同比增长超11个百分点,销售量占比增长至10.9%,低于销额占比,一方面由于同等间距规格下COB产品价格仍偏高,且COB多以行业/工程型项目为主,经销渠道出货占比较低;另一方面COB市场P1.2需求为主,P1.5以上产品出货仍较少,整体均价仍远高于SMD市场;

2024Q1中国国内LED小间距终端市场COB占比%

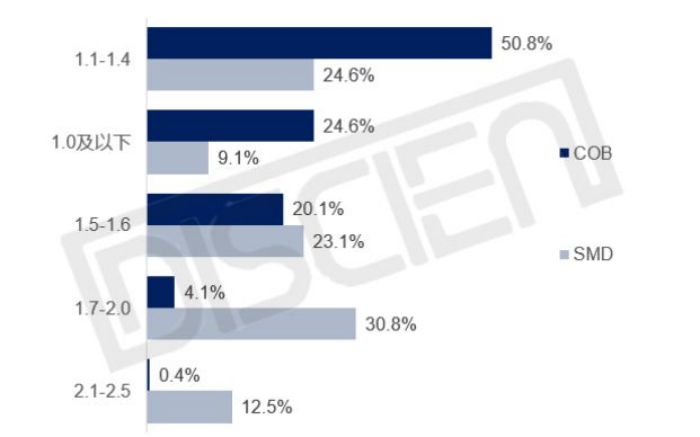

分间距:1.2销售占据首位,与SMD市场应用差异明显,未来呈K型化发展之势;

目前以SMD封装技术为主的市场主力间距段仍在P1.7-2.0,但从COB市场应用间距分布看,目前主力产品已主要以P1.2为主,但从未来发展看以间距维度呈现P1.2为基础朝K型化方向蔓延之势,K型上端将往渠道市场渗透,带动P1.5/1.8产品应用,K型下端主要以P1.0以下的市场,如行业工程市场、高端消费市场等,带动P0.9/0.7的应用。

2024Q1 中国大陆LED小间距COB终端市场分间距-销额%

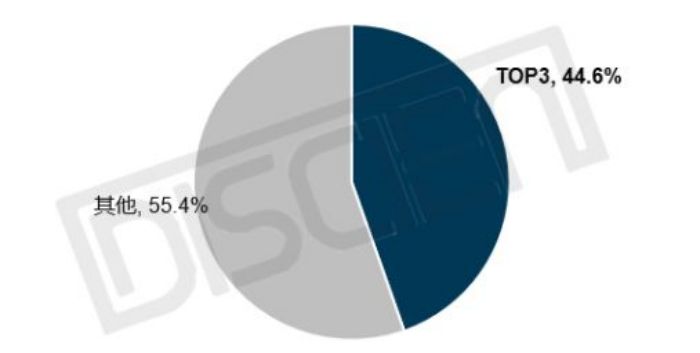

分品牌:TOP3品牌集中度较高,利亚德、洲明份额增长明显;

24Q1在COB小间距市场中TOP3品牌合计占比44.6%,品牌集中度呈现增长,品牌排名已发生改变,洲明、利亚德等品牌增长明显,未来随着新进入COB市场品牌的持续增多及现有品牌的持续发力下,品牌竞争将更趋于激烈化,品牌排名或将发生新一轮变化。

2024Q1中国大陆小间距COB终端市场品牌变化-销额

Data source: DISCIEN(迪显咨询)

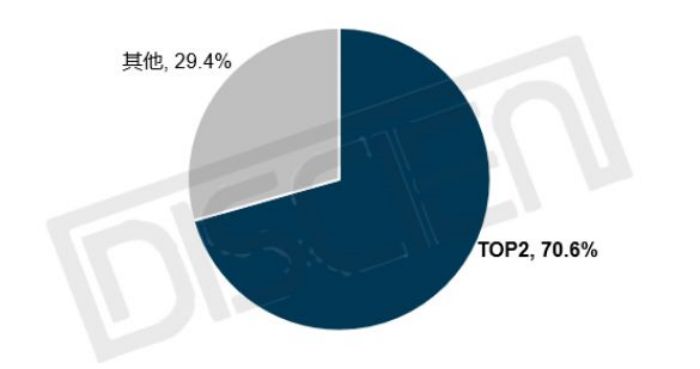

上游COB封装企业:TOP2封装企业集中度高达70.8%

除了下游品牌活跃度持续提升外,上游封装生产端企业也在不断扩大产能同时新加入生产厂商也在持续增多,目前国内可生产COB显示产品的封装厂已超15家,同时新入局企业不断,但从COB封装厂出货量看以兆驰晶显、中麒位居前两位,合计占比达70.6%,厂商集中度较高,且兆驰晶显出货增长表现明显,同时产能持续释放,价格优势凸显,对其他封装厂商持续行成明显冲击;

2024Q1中国大陆小间距COB封装厂出货变化-销量%

从COB封装端产能情况看,DISCIEN(迪显咨询)预估2024年COB显示市场整体月产能将超过40K㎡,从终端需求端叠加备货及库存变化损耗等因素下,预计每月市场消耗的COB体量在15-20K㎡左右,可以预估今年COB市场的产能利用率预计在50%上下浮动,预计四季度有望超过65%,市场整体来看仍明显呈现供应大于需求的局面。

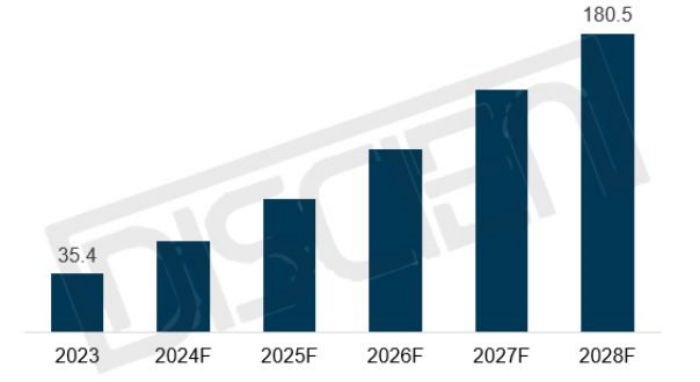

随着产能持续释放、新进入企业不断、COB开始往渠道市场渗透发展,同时产品认识度持续提升等趋势下,预计未来COB市场的竞争也会趋于激烈化,市场定位也逐渐从高端市场往中端市场渗透,应用持续下沉,呈全面抢到SMD市场之势,产品出货量仍呈快速增长之势,DISCIEN(迪显咨询)预测到2028年COB占比将超40%,销售额突破180亿元。

2022-2028F中国大陆LED小间距COB市场终端销售额预测

飞利浦LED屏

飞利浦LED屏 联建光电LED屏

联建光电LED屏 威创小间距

威创小间距 洲明小间距

洲明小间距 AET小间距

AET小间距 奥拓LED屏

奥拓LED屏 aoc

aoc 青松光电LED屏

青松光电LED屏 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime