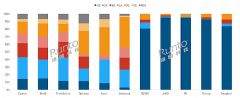

2024年国内和国际市场,商教投影行业的走势正在向“同一轨道”继续靠拢。国际市场日益接近国内市场结构的发展趋势,显著改变并深刻影响了整个投影产业的格局,亦带来了全球商教投影需求的“新局面”。

传统需求持续萎缩,竞品高走

2024年大尺寸液晶平板商显产品,包括教育和会议市场的交互平板、会议市场的会议电视,继续价格下降、销量走高。这成为了全球商教投影市场需求下降的最重大压力。特别是万元内的大尺寸平板电视与大尺寸红外交互平板,持续拉动其全球市场的增量,亦基本就是商教投影市场的下降原因。

其次,LED直显产品,全球市场继续保持增势。在会议市场、高教市场,影响了准工程机。即4000-6000流明投影机型的销量。结合百英寸液晶显示的持续销量升级,4000-6000流明准工程商教投影市场的压力逐渐上升。

基于以上竞品之争,全球商教投影需求持续下降。2024年将下滑到200万到250万台档位。这一规模与2008年前市场相当。较历史需求高峰萎缩高达6成。

再次先行调整,国内商教市场趋于稳定

与国际商教投影市场依然处于“替代性竞争”市场结构性变革的峰值不同,国内商教投影市场似乎在2024年获得了一个稳定性支撑点。

即,虽然液晶、LED直显等品类价格继续大幅下降、市场规模持续增长,但是在商教投影替代性上,却出现了停滞。2024年国内商教投影需求在40-50万台之间。无论是教育市场还是商务会市场的总销量,都告别了此前连续三年的大幅下滑,市场规模相对稳定。

对此,分析认为,国内教育投影需求价值点主要集中在部分高校应用,对教育投影使用惯性、投影大屏更为护眼环保、投影大屏成本更低,以及采用激光光源、抗光幕和高亮化后对产品体验的提升等方面。在商务会议市场,投影机产品的吸引力核心是价格低与便携应用。3000元成为行业均价,代表了商务市场百寸投影应用的性价比;而便携性则为一些特殊场景应用,提供了差异化价值。

预计未来短期内,基于传统液晶和LED显示竞争的商教投影市场的大幅需求萎缩将结束,市场降幅将在2024年大幅下降的基础上,继续走低甚至趋于零。国内商教市场在与竞品制衡达到平衡点后,渴望维持规模稳定。——这一点大概率也是未来海外市场的走向。

不过,由于总规模持续下降后,商教投影整体失去“规模优势”,在未来的消费格局中,其将更依赖于“家投市场”的技术、产业链和其他资源倾斜。商教市场中,低价产品依附家用产品;准工程高亮产品依附工程市场,将成为常态。这进一步限制了商教投影市场成长的独立性。2024年便携会议投影多采用智能家投型号、部分会议室投影采用激光电视型号,就是这一规律,显著的表现。

教育市场人口低谷影响持续

对于教育投影市场,需求端的压制因素除了竞品之争外,人口趋势依然是国内市场“最大”的确定性。

随着国内出生人口进一步回调,从幼儿教育开始,在校生规模的萎缩成为未来很长一段时间内的必然。这显著降低了传统K12教育的设备采购热情。结合2024年宏观经济形势,对一些地方政府支出能力的限制,甚至影响到“人口流入地区、城区校舍增容需求”的释放——这方面,宏观经济形势、特别是传统就业吸纳量巨大的建筑与装修、线下零售业的就业岗位减少,持续推动部分地区城镇化速度有所放缓。

新生人口总量和人口流动性等方面的调整,带来的是持续的教育资源分配的调整。这是未来教育投影市场必须长期直视的根本规律之一。但是,从全球教育市场需求看,还有大量的第三世界人口没有进入信息化、数字化、多媒体教学时代,这是一个待开发,但依赖于更多南方国家经济成长的潜在机遇市场。

商务显示总需求上升,与投影显示的差异化

2024年国内商务会议投影市场从此前三年急速萎缩,到市场规模日趋稳定的转变,根本原因除了“替代性竞争接近尾声”与“投影自身差异性”之外,亦与整体商务显示需求的增长有密切关系。

从全球商务活动的发展趋势看,数字化依然是最确定的主线。这样的背景下,包括远程商务、电子商务、居家办公等推动了会议室和办公室数字化设施的更新。即便在2024年全球宏观经济进一步承压的背景下,这一趋势也没有太大波动。

在拥抱办公数字化的过程中,会议和商务投影机需求必然能从整体扩大了的“商务显示”市场中获益:即便这种获益不是市场增量,但是也会对稳定“强势竞争产品下”的市场需求规模有很大的帮助。实践也证明,国内便携和低价会议投影的需求,很大一部分是初创型或者中小企业会议室。

或者说,“实用+低价+便携移动多元应用”的价值组合,让数字化趋势下的中小企业、初创企业,更愿意选择投影大屏。这是“实用主义”的胜利,也代表着投影大屏自身的独有价值优势。而中小客户的选择,与“商务数字化的普及,向中小企业、微型企业加速渗透”形成了很好的市场共振,成为了商务投影需求在竞争产品压制下,一个可以争取的细分市场。

全球商教市场释放中上游产能

2024年,商教投影市场另一个重大变化是,加速将上游产能释放到“新兴”需求市场,包括车载和家投领域。

其中,液晶大尺寸显示历史性的价位突破,即百英寸产品突破万元价位,成为该尺寸显示产品市场结构性变化的关键转折点,亦打破了很多消费场景的“传统认知”。部分传统投影品牌,在其商显产品线中加速导入大尺寸液晶和LED直显产品,构成了“投影阵营内部”力量格局的变化。

在这样的背景下,行业主要的议题从“如何与竞品对抗”变成了 “如何与竞品错位竞争”。其中,家投和车载成为重大增量场景。海外投影市场品牌,加大家用市场开拓的趋势在2024年进一步增强;TI等核心上游厂商对车载场景的支持力度达到历史新高。整个投影产业,以商教市场地位下降为转轴,实现了核心定位的转移。

其中,5000元以下市场产品供给,传统国际投影品牌,或者倾向放弃这一传统商教投影核心价格区间,或者在家投新品的研发与投放量上超越商教产品新型号。这一点亦证明了上文提到的“未来商教投影,特别是普及型产品更依附于家用产品线”的判断。

另一方面,商教产品线亦加速告别汞灯光源,对激光光源的拥抱达到崭新的历史高度。虽然3000+价位的廉价商教机型,汞灯占比依然很高,但是“不再推出众多汞灯新品”成为行业共识。汞灯光源这一上游产业环节,基本已经确定将在未来失去最后的细分市场支撑。

而车载投影需求上,更是以新光源为基础,没有传统光源产品的市场空间;以新的光学系统设计为前提,大大增加了光学中间件厂商的创新空间;并与智能车机系统结合,构建出一个未来总量巨大,深入普及于出行市场的潜在蓝海市场。——车载的潜在需求,大大改变了投影上游产业的着力点。特别是在传统的商教投影市场全球需求下降的大背景下,这一转变更为突出。

综上所述,2024年商教投影市场走在“既定”轨道上。全球宏观经济形势、竞品竞争和商教场景数字化趋势等,与家投、车载等新兴需求崛起一起,影响了行业规模、均价、技术和品牌的方向与结构。没有意外,但持续调整。这是商教市场2024年的基本情况。国际市场结构日趋向国内市场看齐,则表征了我国投影消费与需求创新的前瞻性。后者让全球商教投影行业走势更“有迹可循”。预计未来全球商教投影需求可能稳定在150万台年度量能目标上。

明基投影机

明基投影机 坚果投影机

坚果投影机 科视投影机

科视投影机 极米投影机

极米投影机 SONNOC投影机

SONNOC投影机 宝视来投影机

宝视来投影机 视美乐投影机

视美乐投影机 当贝投影机

当贝投影机 哈趣投影机

哈趣投影机 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime