近日,江苏先锋精密科技股份有限公司(以下简称“先锋精科”)发布首次公开发行股票并在科创板上市招股意向书,公司本次公开发行股票5059.50万股,占发行后总股本的25.00%。初步询价日期为2024年11月27日,申购日期为2024年12月2日。

2021-2023年及2024年1-9月,先锋精科营业收入分别为42,364.79 万元、46,971.82 万元、55,771.69 万元和 21,646.61 万元,增速较快。归母净利润分别为1.052亿元、1.048亿元、8027万元、1.75亿元。公司 2024 年度预计实现营业收入 100,000.00 万元至 110,000.00 万元,较2023 年度增长 79.30%至 97.23%;预计实现扣除非经常性损益后归属于母公司股东的净利润为 20,500.00 万元至 21,500.00 万元,较 2023 年度增长156.94%至 169.47%,主要来源于半导体领域核心产品的持续增长。

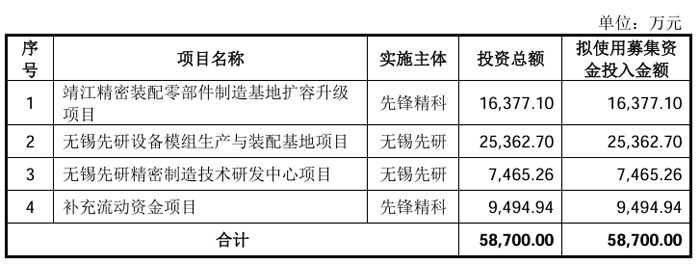

本次科创板上市,先锋精科拟募集资金 5.87亿元,分别投向靖江精密装配零部件制造基地扩容升级项目、无锡先研设备模组生产与装配基地项目、无锡先研精密制造技术研发中心项目以及补充流动资金四个项目,总投资额/拟使用募集资金分别为 1.64 亿元、 2.54 亿元、7465.26 万元、9494.94 万元 。

本次发行募集资金拟投资的“靖江精密装配零部件制造基地扩容升级项目”“无锡先研设备模组生产与装配基地项目”“无锡先研精密制造技术研发中心项目”均围绕公司主营业务开展。公司已经建立较完整的工艺研发体系和生产制度,掌握了精密机械制造技术、表面处理技术、焊接技术、高端器件的设计及开发技术和定制化工装开发技术等半导体设备精密零部件的关键制造工艺和装备自主研制能力。本次募集资金投资项目通过扩大现有产品产能、探索新业务领域和加强研发投入,将进一步提高产品科技含量,提升柔性化生产能力,满足下游市场需求,提高公司盈利能力。

先锋精科是一家半导体刻蚀和薄膜沉积设备细分领域关键零部件的精密制造商,同时也是国内少数已量产供应7nm及以下国产刻蚀设备关键零部件的供应商,公司产品为应用于半导体设备领域及其他领域的精密零部件。先锋精科自设立时起即与中国装备龙头企业北方华创和中微公司开展密切合作,作为核心零部件的重要供应商协助客户诸多设备经历了研发、定型、量产和迭代至先进制程的完整历程。除北方华创和中微公司外,公司还与拓荆科技、华海清科、中芯国际、屹唐股份等其他行业头部设备客户和终端晶圆制造客户建立了长期稳定的战略合作关系。

公司在刻蚀和薄膜沉积设备的部分关键零部件上实现了国产化的自主可控,为国产替代进程作出贡献。但是,公司在技术研发、创新创造能力、产品线种类等方面与国际同行相比仍存在不足,尚有诸多课题需要突破,现有生产规模也亟待提升。通过本次上市,先锋精科可进一步提升研发能力、扩充产能、丰富产品线,投入更多资源以解决关键零部件“卡脖子”问题,为我国半导体供应链安全保驾护航。

飞利浦LED屏

飞利浦LED屏 联建光电LED屏

联建光电LED屏 威创小间距

威创小间距 洲明小间距

洲明小间距 AET小间距

AET小间距 奥拓LED屏

奥拓LED屏 aoc

aoc 青松光电LED屏

青松光电LED屏 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime