苏州东山精密制造股份有限公司11月15日晚间发布公告称,拟向特定对象发行A股股票募集资金总额不超过 150,000.00 万元(含本数),在扣除发行费用后将全部用于补充流动资金。本次发行对象袁永刚、袁永峰为公司控股股东、实际控制人,袁永刚现任公司董事长,袁永峰现任公司董事、总经理。

袁永刚先生:1979 年 10 月出生,中国国籍,新加坡永久居留权,本科学历。1998 年 10 月起历任东山钣金市场部部长、副经理、副董事长。现任公司董事长,江苏省总商会副会长,苏州市工商联副主席,苏州市第十七届人民代表大会代表,苏州市民营经济国际合作商会会长。

袁永峰先生:1977 年 3 月出生,中国国籍,无境外永久居留权,本科学历。1998 年 10 月起历任东山钣金制造部部长、监事。现任公司董事、总经理,盐城市电子信息行业协会会长,政协苏州市吴中区第五届委员会委员。

本次向特定对象发行股票的种类为境内上市的人民币普通股(A 股),每股面值为人民币 1.00 元。袁永刚和袁永峰拟认购本次向特定对象发行的金额分别为不超过人民币 120,000.00 万元和 30,000.00 万元,合计不超过 150,000.00 万元。本次发行数量按认购金额除以本次向特定对象发行的每股发行价格确定,袁永刚、袁永峰认购数量分别不超过104,438,642 股、26,109,660 股,发行数量合计不超过 130,548,302 股(含本数),未超过本次发行前公司总股本的 30%。

本次发行前,袁永刚、袁永峰和袁富根父子三人分别直接持有发行人 11.85%、13.04%和 3.45%股权,合计持有 28.34%股权,系公司控股股东、实际控制人。本次认购对象为袁永刚和袁永峰,按本次股票发行上限计算,即袁永刚、袁永峰分别认购 106,761,565 股、26,690,391 股,发行完成后,袁永刚、袁永峰和袁富根父子三人分别持有发行人 16.80%、13.54%和 3.20%股权,合计持有 33.54%表决权,袁永刚、袁永峰和袁富根父子三人仍为公司的实际控制人。

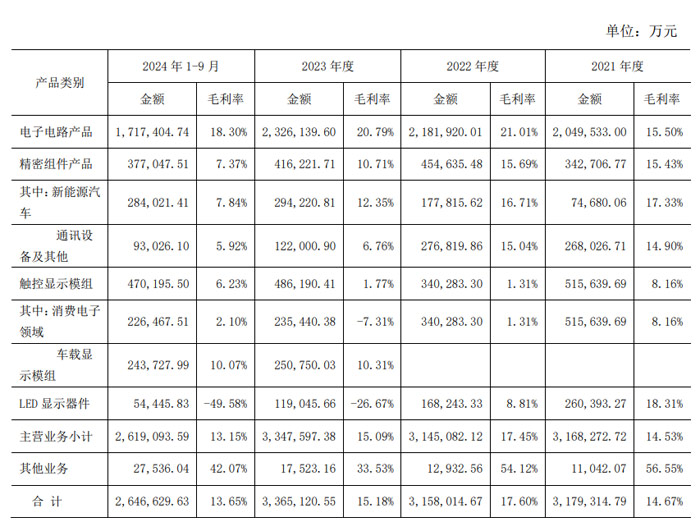

苏州东山精密制造股份有限公司主营业务为电子电路产品、精密组件、触控显示模组、LED 显示器件等的研发、生产和销售,产品广泛应用于消费电子、新能源汽车、通信设备、工业设备、AI、服务器、医疗器械等行业。本次募集资金用于“补充流动资金”,符合国家产业政策要求。

公告表示,东山精密本次向特定对象发行的募集资金扣除相关发行费用后,将全部用于补充流动资金,有利于增强公司资本实力,减少财务费用,改善资本结构的同时提高公司持续盈利能力,进一步提高公司的抗风险能力和持续经营能力。公司本次募集资金投资项目是围绕公司既有业务进行,不涉及开拓新业务、新产品的情形。

本次发行由公司控股股东、实际控制人袁永刚、袁永峰全额认购,公司控股股东、实际控制人合计持有公司股权比例将得到提升,有助于进一步增强公司控制权的稳定性。同时,控股股东、实际控制人全额认购本次发行的股票表明了对公司未来发展前景的信心,并为公司后续发展提供了有力的资金支持,有利于维护公司市场形象,提升公司整体投资价值,符合公司及全体股东的利益。

关于经营业绩,公告显示,2021年、2022年、2023年、2024年1-9月报告期各期,东山精密营业收入分别为 317.93 亿元、315.80 亿元、336.51 亿元和264.66亿元,归母净利润分别为18.62亿元、23.68亿元和19.65亿元和 10.67 亿元,扣非净利润分别为 15.77 亿元、21.26亿元、16.15 亿元和 10.08 亿元。主营业务收入占比分别为 99.65%、99.59%、99.48%和 98.96%,其中LED 显示器件收入占公司主营业务收入比例为 8.19%、5.33%、3.54%和 2.06%。境外销售收入分别为 2,499,440.48 万元、2,595,802.23万元、2,800,193.65 万元和 2,195,905.50 万元,占营业收入的比例分别为78.62%、82.20%、83.21%和 82.97%,为收入的主要来源。

东山精密作为全球智能互联、互通核心器件的研发制造企业,核心业务电子电路以外销为主,2022 年度因汇率波动影响带动公司当年毛利额和扣非归母净利润实现较大增长。2023 年以来,随着公司电子电路产品毛利率逐步恢复正常水平,叠加公司通讯设备类精密组件、消费电子领域触控显示模组和 LED 显示器件业务受到市场需求下降的影响,销售收入和毛利率均出现下滑,进而导致公司最近一年一期出现增收不增利的情形。

飞利浦LED屏

飞利浦LED屏 联建光电LED屏

联建光电LED屏 威创小间距

威创小间距 洲明小间距

洲明小间距 AET小间距

AET小间距 奥拓LED屏

奥拓LED屏 aoc

aoc 青松光电LED屏

青松光电LED屏 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime