截止到10月30日晚,新益昌、海目星、华兴源创、天通股份、明微电子、格科微、力芯微、美芯晟、龙迅股份等9家智能装备、显示驱动IC等显示企业陆续披露2024年第三季度财报。

新益昌:Q3营收、净利同比双降

深圳新益昌科技股份有限公司前三季营业收入7.7亿元,同比下降6.67%,净利润6946.8万元,同比增长23.68%,扣非净利润6319万元,同比增长30.50%,基本每股收益0.68元。

第三季度实现营业总收入2.09亿元,同比下降26.69%;归母净利润317.71万元,同比下降73.68%;扣非净利润134.31 万元,同比下降85.81%。

公司主要从事半导体、LED、电容器、锂电池等行业智能制造装备的研发、生产和销售。经过多年的发展和积累,公司已经成为国内LED固晶机和电容器老化测试智能制造装备领域的领先企业,积累了丰富的优质客户资源并打造了良好的品牌形象,成为国内外众多知名企业的合作伙伴,同时凭借深厚的研发实力和持续的技术创新能力,在半导体及LED领域进一步开拓市场,在锂电池设备领域蓄势待发,寻求差异化突破。

海目星:Q3营收12.33 亿元,同比微增,净利同降

海目星激光科技集团股份有限公司2024年1-9月营业总收入为36.27亿元,较去年同期增长7.92%,净利润为1.67亿,较去年同期下滑46.38%,每股收益0.81元,净资产收益率为6.59%,每股经营现金流量为-3.4501元,销售毛利率为26.06%。

第三季度实现营业总收入12.33 亿元,同比增长1.45%;归母净利润1529.00 万元,同比下降88.01%;扣非净利润503.58 万元,同比下降95.00%。

8月1日,海目星首条Micro LED中试线顺利出货,涵盖Micro LED巨量转移、Micro LED巨量焊接、Micro LED激光修复等设备,并已完成厂内FAT验收,产线效率达25-100kk/h,制程良率达99.99%以上,实现≤50μm的Micro LED芯片应用要求。

8月8日,海目星深海大厦项目开工。 该项目总投资10.1亿元,位于龙华区九龙山数字城重点片区,总用地面积为23644.46平方米,建筑面积为106390平方米。项目将围绕激光光学及其控制技术,以及与激光技术相配套的自动化技术,建设一个同时覆盖锂电、消费电子、光伏、新型显示、半导体等领域的高端激光与智能装备研发中心及制造基地。

8月23日,海目星2024年度向特定对象发行A股股票(以下简称“定增”)顺利完成。这是公司登陆A股市场四年以来的首次再融资发行,共发行股票4000万股,募集资金总额达10.19亿元,且实现了100%足额发行。10月14日,海目星激光科技集团股份有限公司发布《关于使用募集资金向全资子公司增资以实施募投项目的公告》称,为推进成都海目星和江门海目星两个募投项目的建设和实施,拟使用募集资金对两子公司增资4亿元和3.1亿元。

华兴源创:部分客户需求疲软,营收、净利同比双降

苏州华兴源创科技股份有限公司前三季度营业收入为12.76亿元,同比下降4.57%;归母净利润为-5112.86万元,同比下降126.79%;扣非归母净利润为-8022.87万元,同比下降146.23%;基本每股收益-0.12元。

第三季度实现营业总收入4.39亿元,同比下降2.80%;归母净利润-8223.71万元,同比下降236.18%;扣非净利润-8476.42万元,同比下降241.51%。

净利润下降主要系报告期内公司部分客户需求疲软,导致部分订单毛利率出现波动,同时公司部分投资项目尚处于产能爬坡阶段,新增资产折旧、摊销费用增加以及部分原材料成本上涨所致。

经营活动产生的现金流量净额减少266,369,954.45元主要系销售商品、提供劳务收到的现金同比减少,以及电子物料备库,预付货款同比增加所致。

华兴源创产品主要应用于LCD与OLED平板显示及新型微显示、半导体集成电路、智能可穿戴设备、新能源汽车等行业。作为一家专注于全球化专业检测领域的高科技企业,公司坚持在技术研发、产品质量、技术服务上为客户提供具有竞争力的解决方案,在各类数字、模拟、射频等高速、高频、高精度信号板卡、基于平板显示检测的机器视觉图像算法,以及配套各类高精度自动化与精密连接组件的设计制造能力等方面具备较强的竞争优势和自主创新能力。

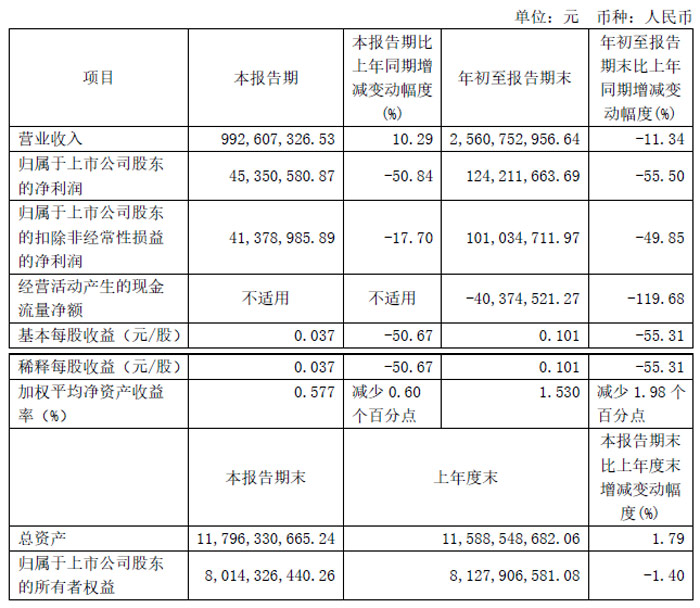

天通股份:Q3营收9.93亿元,同增10.29%,净利同降50.84%

天通控股股份有限公司前三季度营业收入为25.61亿元,同比下降11.34%;归母净利润为1.24亿元,同比下降55.50%;扣非归母净利润为1.01亿元,同比下降49.85%;基本每股收益0.10元。

第三季度实现营业总收入9.93亿元,同比增长10.29%;归母净利润4535.06万元,同比下降50.84%;扣非净利润4137.90 万元,同比下降17.70%。

报告期内智能装备产业光伏长晶订单受行业产能过剩影响销售收入同比下降,导致利润同比下降。

明微电子:综合毛利率显著提升,Q3净利润同增68.95%

深圳市明微电子股份有限公司前三季度营业收入为4.43亿元,同比下降12.59%;归母净利润为555.25万元,同比增长106.58%;扣非归母净利润为-1461.34万元,同比增长85.63%;基本每股收益0.05元。

第三季度实现营业总收入1.52亿元,同比下降21.41%;归母净利润-129.06万元,同比增长68.95%;扣非净利润-577.97万元,同比增长45.05%。

报告期,营业收入下降主要系显示屏类产品销量下降导致。报告期,公司加大研发投入的同时,加强存货管理,提升运营效率,结合市场变化优化营销策略,高毛利产品市场份额的增长带动产品综合毛利率显著提升,从而带动净利增长。

格科微:显示驱动芯片业务收入明显增长,占比已超过50%

格科微有限公司第三季度实现营业总收入17.64 亿元,同比增长36.43%;归母净利润-6937.81 万元,同比下降195.62%;扣非净利润-8922.13万元,同比下降384.71%。

前三季度营收约45.54亿元,同比增加40.35%;主要包括:(1)CMOS图像传感器-手机业务:1,300万及以上像素产品收入去年同期尚不足1亿元人民币,2024年前三季度已达约10亿元人民币,标志着公司单芯片技术获得市场广泛认可,高像素产品将成为公司收入增长的强劲动力。(2)CMOS图像传感器-非手机业务:公司产品主要应用于智慧城市、智慧家居、会议系统等场景,2024年前三季度较2023年同期收入增长约13%,基本来自400万及以上像素产品。(3)显示驱动芯片业务:产品结构中,TDDI(触控与显示驱动器集成)收入明显增长,目前占显示驱动芯片业务收入比例已超过50%。

公司的日常经营及设备采购涉及美元结算,公司常年会维持一定规模的美元净敞口。2024年第三季度,美元兑人民币汇率呈现单边下跌态势,对公司以美元计价的净敞口带来汇兑损失,影响金额为9,289.16万元;2024年前三季度,汇兑损失的影响金额累计为5,766.57万元。若剔除汇兑损益因素影响,2024年前三季度,公司实现的归母净利润为5,735.42万元,同比口径下较上年同期增长4,633.51万元;公司实现的归扣非净利润为600.35万元,同比口径下较上年同期增长7,685.31万元。截至本报告披露日,随着美元兑人民币汇率逐步上涨,上述汇兑损失对公司经营业绩的影响已部分消除。

2024年前三季度,产生的利息费用为23,021.27万元,较上年同期增加10,655.07万元,利息费用增长的主要原因是上年同期因格科半导体工厂处于建设期,对应工厂建设产生的利息费用需要资本化处理,而本期无相关利息资本化。

2024年前三季度,公司计提的资产减值损失为11,372.41万元,较上年同期减少7,103.06万元。计提资产减值损失减少的主要原因是消费市场复苏,销售收入增加,存货呆滞风险有所下降。

2024年前三季度,公司产生的研发费用为63,109.47万元,较上年同期增加3,554.03万元。研发费用增长的主要原因是高像素产品的研发投入增加,包括职工薪酬费用、材料费用等的相应成长。

力芯微:营收、净利双降

无锡力芯微电子股份有限公司前三季度营业总收入6.05亿元,同比下滑4.75%,营业总支出4.98亿元,同比下滑1.73%,其中,营业支出3.32亿元,销售费用3296.39万元,管理费用3403.09万元,财务费用-364.91万元。营业利润1.04亿元,同比下滑18.83%;归母净利润1.00亿元,同比下降15.28%;扣非净利润9.166.57万元,同比下降14.92%。

第三季度实现营业总收入1.93 亿元,同比下降26.10%;归母净利润2208.21 万元,同比下降55.96%;扣非净利润1829.92 万元,同比下降60.59%。

力芯微是一家主营电源管理IC和显示驱动IC的芯片设计公司,总部位于江苏无锡,周边配套了完整的芯片产业链,是国家重要的集成电路产业化基地。

美芯晟:营收、净利双降

美芯晟科技(北京)股份有限公司第三季度实现营业总收入9409.37万元,同比下降16.34%;归母净利润-1622.86万元,同比下降224.38%;扣非净利润-2344.64 万元。

2024 年前三季度,半导体产业仍面临贸易摩擦和国际地缘政治冲突所带来的持续压力,经济复苏仍然缓慢,部分消费电子领域的竞争格局较为严峻。美芯晟科技(北京)股份有限公司实现营业收入2.88亿元, 同比下降 8.08% 。公司依托于不断丰富的产品线持续优化收入格局,光学传感器产品线成为业绩增长新动力, 2 024 年前三季度,该产品系列实现收入 4551.64 万元, Q3 单季实现营收 2 ,353.27万元 ,环比 Q2 增长 101.01% 。

此外,公司加大光学传感器、车规级产品 、有线快充、 无线充电研发技术投入及人才梯队建设,前三季度研发投入金额为 10,767.32 万元,同比增长 49.91%,占公司营业收入的比例为 37.41% 。 公司将持续提升研发效率,优化产品结构,使得业绩增长与研发投入进一步匹配。

前三季度归母净利润为-3224.93万元,同比下降637.48%;扣非归母净利润为-5176.34万元,同比下降614.57%;基本每股收益-0.29元。主要系部分终端市场需求恢复较慢以及终端客户的出货节奏延缓,公司的部分消费电子产品价格承压,毛利率下降,同时研发投入及管理费用等增幅较大,使得净利润较去年同期下降。

龙迅股份:营收、净利双增

龙迅半导体(合肥)股份有限公司前三季度营业收入为3.34亿元,同比增长50.20%;归母净利润为9398.68万元,同比增长33.47%;扣非归母净利润为7462.65万元,同比增长53.63%;基本每股收益0.92元。

第三季度实现营业总收入1.12亿元,同比增长26.78%;归母净利润3188.24万元,同比增长12.00%;扣非净利润2603.85 万元,同比增长27.40%。

龙迅股份专注于高速混合信号芯片研发和销售的集成电路设计,致力于为高速互通互联、高清多媒体显示提供高性能高速混合信号芯片和系统解决方案。产品广泛应用于安防监控、视频会议、车载显示、显示器及商显、AR/VR、PC 及周边、5G 及AIoT 等多元化的终端场景。

飞利浦LED屏

飞利浦LED屏 联建光电LED屏

联建光电LED屏 威创小间距

威创小间距 洲明小间距

洲明小间距 AET小间距

AET小间距 奥拓LED屏

奥拓LED屏 aoc

aoc 青松光电LED屏

青松光电LED屏 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime