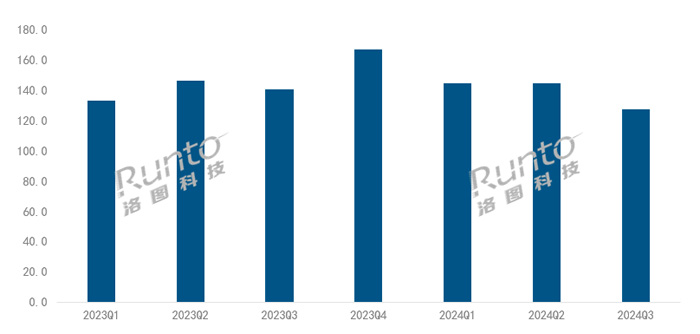

根据洛图科技(RUNTO)最新的《中国智能投影零售市场月度追踪(China Smart Projector Retail Market Monthly Tracker)》报告,2024年第三季度,中国智能投影市场(不含激光电视)的全渠道销量为127.0万台,同比下降9.7%;销额为18.9亿元,同比下降5.9%。

2023Q1-2024Q3 中国智能投影市场分季度销量

在经历了第一季度的开门红,第二季度的促销遇冷之后,进入第三季度,销量规模上的降幅进一步扩大,对市场形成拖累。累计来看,2024年前三季度,中国智能投影市场全渠道的零售量为416.0万台,同比下降0.9%,销售额为67.1亿元,同比下降8.3%。

市场下滑的根本原因依然在于消费者对非刚需类电子产品的需求不足。相比吃喝类必需品,智能投影本就属于“增加”幸福感的品类,相对容易被抑制消费。此外,产品虚标等市场乱象的加剧,亦吓退了部分消费者的购买行为。

从销售节奏的角度看,第三季度夹在史上最长的618和最长的双11两个大型促销季之间,618后的虹吸效应和双11的进一步提前,也冲淡了消费者的购买欲望。

值得关注的是,随着1LCD产品价格逐渐触底,DLP和3LCD产品主攻中高端市场,智能投影市场均价由降转升,第三季度市场均价相较去年同期上涨了约60元,不过在今年仍处于相对低位。

渠道:电商占比超过85%;仅新兴电商微涨

电商已经成为智能投影产品销售的主战场。根据洛图科技(RUNTO)数据显示,2024年第三季度,包括传统电商(天猫、京东、苏宁)和新兴电商(抖音、快手、拼多多)在内的线上渠道在整体市场的销量占比已超过85%。

对比来看,传统电商在第三季度出现了14%的双位数下滑;而新兴电商微幅上涨1.3%,其主要推动力来自抖音。

此外,小红书、B站这样的内容种草平台正在成为影响消费者决策的重要因素;微信公众号、朋友圈等私域流量也逐渐被重视。线上资源的争夺战已经打响,品牌需要积极调整策略以适应这一趋势。

线下市场因经营成本压力大、营销吸引力不足等原因,份额持续萎缩,已经有企业开始闭店。

2024Q3 中国智能投影市场分渠道销量结构

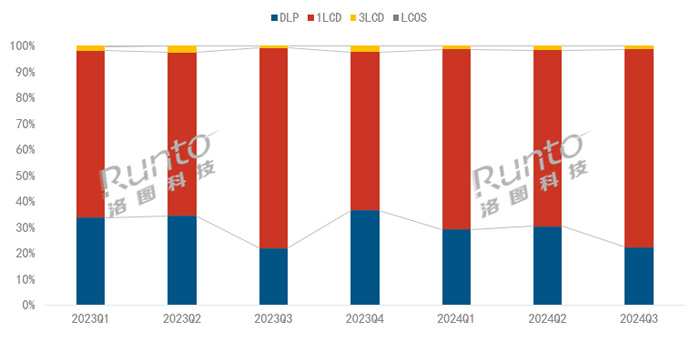

技术:1LCD占比最高,3LCD逆势上涨

在销售淡季,低价的1LCD产品更受欢迎,因此1LCD技术的占比保持高位。根据洛图科技(RUNTO)线上监测数据显示,2024年第三季度,1LCD技术的线上市场份额为76.3%,为今年以来的最高,但较去年同期下降了0.7个百分点;且销量同比由增转降,降幅为14.7%。

1LCD线上市场销量的下滑主要是因为平台电商上中小品牌的势弱。受到家电品牌崛起、电商平台大力推动“国补”政策,以及产品体验不佳导致的售后压力大等因素的影响,包括奈聚、仁影等在内的中小品牌销量相比去年同期均出现了腰斩。

然而,在LCD技术的供应链端仍涌现积极信号,搭载3寸FHD液晶面板的产品开始出货,在保证分辨率的同时,亮度有所提升,且体积能做到更小。

2023Q1-2024Q3 中国智能投影线上市场技术销量结构

2024年第三季度,DLP技术的线上市场份额为22.3%,较去年同期微增0.3个百分点;但销量同比仍然下跌12.8%。

DLP市场延续了高低两端价格上涨的趋势。2000元以下价格段和8000元以上价格段的份额较去年三季度分别上涨了15.1和1.9个百分点。低端份额的上涨主要是由于便携类产品的畅销,以及2000-3000元价格段产品的降价出清;4K三色激光产品的增多,则是带动高端价位段份额上涨的主要因素。

2024年第三季度,3LCD技术的线上市场份额为1.4%,较去年同期上涨0.5个百分点;且销量同比逆势增长37.1%。

3LCD技术主导者爱普生在家用智能投影市场表现积极,扩充产品线的同时扩大价格段的覆盖。一方面,EF-15降至3000元以内,为品牌贡献主要份额;另一方面,继6月推出了CH-TW5750和EF-15E两款新品后,9月再度发布EF-16R/G和EF-17N,分别定价3099元、3699元。

3LCD细分市场中,3000元以下价格段份额已经超过了40%;4000元以下价格段份额达到72.8%,较去年同期上涨了21.3个百分点。

品牌:DLP和 1LCD市场集中度均在提升

DLP市场维持寡头竞争格局。根据洛图科技(RUNTO)线上监测数据显示,2024年第三季度,销量和销额维度下排名前四的品牌为极米、坚果、当贝和Vidda,合计销额份额达到92.1%,同比上涨4.7个百分点。

在刚刚落幕的2024 CSPC中国智能投影产业峰会上,当贝宣布与极米达成核心部件合作:当贝新品搭载极米的Dual Light 2.0光机。

洛图科技(RUNTO)认为,此次两大头部品牌的合作,是行业的一大进步,打破了传统的纯竞争思维,开启了共生发展的竞合模式;国产企业强强联合,有助于提升国际竞争力;同时能促进市场的高质量发展。

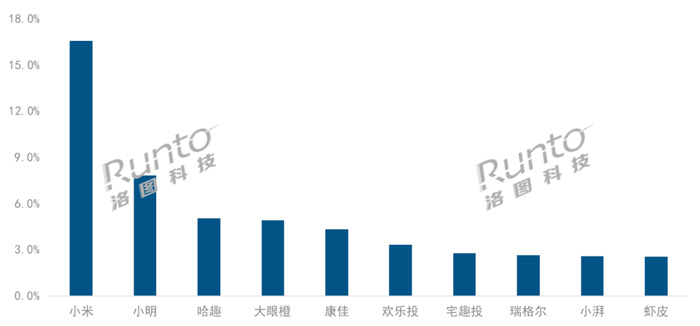

1LCD市场品牌集中度提升。2024年第三季度,销额TOP4品牌为小米、小明、哈趣和大眼橙,合计份额达到34.3%,较去年同期上涨5.7个百分点。

本季度,大眼橙首次进入前四;家电品牌如康佳、小湃快速上位;中小品牌加快了优胜劣汰。

2024Q3 中国智能投影线上市场1LCD按销额品牌份额

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

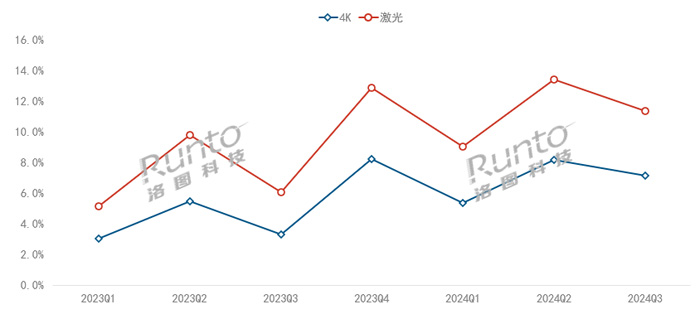

产品:亮度和分辨率基础性能升级,激光产品销量上涨61%

尽管行业发展面临阵痛,但企业仍在坚持产品升级。亮度和清晰度是最基础的指标,从第三季度的表现来看,500流明以上亮度和4K分辨率产品的份额正在提升。

根据洛图科技(RUNTO)线上监测数据显示,2024年第三季度,500流明以上智能投影产品的线上销量占比达到22.4%,较去年同期上涨1.7个百分点。除DLP和3LCD产品外,1LCD市场中应用5寸以上大尺寸面板的产品也在增多,带动了该亮度段份额的上涨。

4K产品线上市场的当季销量份额达到7.1%,较去年同期上涨3.8个百分点;销量同比大涨85%。一方面,头部品牌如坚果、极米、Vidda、当贝等加大产品布局;另一方面,小明、优酷、大眼橙、飞利浦等在2024年进入市场,带来了新的增量。

光源方面,激光作为中国区域重点发展的关键战略技术,在中国智能投影市场中的渗透率实现了持续、快速的提升。

2024年第三季度,激光(含混光)产品线上销量的占比达到11.3%,量级较去年同期上涨61%。细分市场中,坚果、当贝、极米、Vidda和爱普生位列前五,合计销量份额达到98.0%,市场集中度极高。

供应链方面,光峰在2024CSPC中国智能投影产业峰会上展出了ALPD5.0 Pro原型机及解决方案,该技术在亮度、对比度和色域覆盖率等方面的效果上均有明显提升。

中国智能投影线上市场4K和激光产品销量渗透率

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

在产品功能方面,自动化功能正在成为标配。2024年第三季度,自动对焦、自动梯形校正功能的线上市场份额超过55%,自动避障和自动入幕功能的渗透率超过40%。

在产品设计方面,云台向全价位段渗透。2024年第三季度,相关产品份额达到35.7%,较去年同期大涨29.4个百分点;并且还朝着一体化、电动化的方向发展。

展望:全年销量预测下调至602万台,供应链新技术蓄势待发

宏观环境方面,消费品升级版“以旧换新”补贴方案在第三季度出台,智能投影在近期进入了国补目录;叠加双11大促的活动,产品降价明显,不少DLP产品的价格降幅高达800-1000元。

供应链方面,也有可喜进步。投影技术上,科金明推出了2LCD技术路线的产品,可提升亮度和色域覆盖率;投影光源上,大幅提高对比度的新型LED光源即将面世;镜头技术上,昇阳光学将推动搭载其超短焦镜头的终端产品价格降至2000元以内。

市场规模方面,洛图科技(RUNTO)认为,第四季度中国智能投影市场的销售状态将有望改善。受第三季度的实绩影响,全年销量预测下调为602万台,同比仍微增2.6%。

明基投影机

明基投影机 坚果投影机

坚果投影机 科视投影机

科视投影机 极米投影机

极米投影机 SONNOC投影机

SONNOC投影机 宝视来投影机

宝视来投影机 视美乐投影机

视美乐投影机 当贝投影机

当贝投影机 哈趣投影机

哈趣投影机 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime