核心观点

Core Points -

2024年上半年,全球车载显示面板出货量约为1.1亿片,同比增长约11%

头部面板厂提升市场份额的同时,更加注重业务营收的增加

汽车智能化推动新型显示技术应用,大尺寸屏幕需求增长明显

未来车载显示市场的增长将更多依赖技术升级和屏幕尺寸的扩大

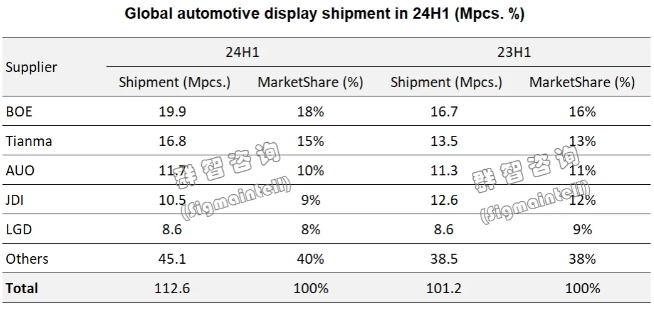

尽管2024年上半年全球经济状况持续低迷,导致全球汽车市场的增长受限,但各大车企在激烈的市场竞争和技术革新的双重挑战下,积极调整策略,加速推出新车型和改款换代,这有力推动了智能座舱技术的发展。特别是在新能源汽车领域,展现出强劲的增长势头。全球车载显示面板市场规模持续增长,根据群智咨询(Sigmaintell)的最新统计数据,2024年上半年全球车载面板市场总出货量为1.1亿片,同比增长约11%。

头部面板厂提升市场份额的同时,更加注重业务营收的增加

2024年上半年,随着智能座舱技术的发展,车载面板市场经历了快速增长。各家面板厂商不仅致力于扩大市场份额,还特别注重产品结构的升级,以提高在激烈竞争中的车载业务盈利能力。

从面板厂竞争格局来看,具体表现如下:

京东方(BOE)

京东方凭借其强大的研发能力和丰富的产能,开发多种技术类型的车载显示产品,同时携手京东方精电平台,可以为客户提供软硬件融合的智能座舱解决方案,满足不同客户的需求。在车载面板市场的领导地位得到进一步巩固,2024年上半年出货量达到1990万片,占据了18%的市场份额,同比明显增长约20%。

天马(Tianma)

作为天马的战略核心业务之一,车载业务在保持出货量的快速增长,同时加大高附加值产品的占比,增强车载业务营收能力。出货方面不仅增加了LTPS LCD等技术产品占比,同时垂直扩展车载产品集成度,2024年上半年的车载显示面板出货量为1680万片,同比增长约24%,占全球市场份额的15%。

友达(AUO)

友达2024年上半年的出货量为1170万片,市场份额为10%,与2023年同期相比略有上升,但智能座舱解决方案方面持续加强,在曲面设计和大尺寸贴合等方面的创新,以及对智慧车舱系统的开发不断强化,未来将携手其收购的BHTC(Behr-Hella Thermocontrol GmbH)子公司进一步增加竞争力,增强其车载业务营收能力。

日本显示(JDI)

由于车载业务也受到其长期受财务状况的影响,日本显示在2024年上半年的出货量为1050万片,同比下滑约16%,占全球市场份额的9%。尽管如此,日本显示仍在努力调整战略,减少非车载业务并加大对车载产品的投资,继续优化其产品组合,加强成本控制,以维持车载显示市场的竞争力。

LG显示(LGD)

LG显示在2024年上半年的出货量为860万片,市场份额为8%。但其通过采取了积极的发展策略,不断推出新技术和新产品,特别是在大尺寸、高清化、异形化和触控化等方向上,助力其车载业务营收方面取得较大增长。

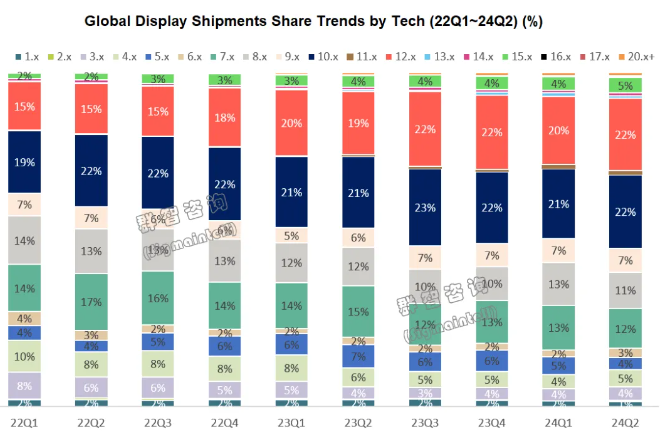

汽车智能化推动新型显示技术应用,大尺寸屏幕需求增长明显

随着汽车智能化的推进,不仅促进了OLED、Mini LED背光显示、Dual Cell、Micro LED等新型显示技术在车载显示面板中的应用加速,也增加了市场对高分辨率和大尺寸显示屏的需求。群智咨询(Sigmaintell)的数据显示,2024年上半年全球车载显示面板出货量中10英寸以上的产品占比达到了52%,较去年同期增长了7个百分点。这一变化导致车载显示面板的总出货面积显著增加,据群智咨询(Sigmaintell)的测算数据,2024年上半年全球车载显示面板出货面积约320万平方米,同比增长26%。

未来车载显示市场的增长将更多依赖技术升级和屏幕扩大

随着车载显示市场竞争的加剧和价格竞争的白热化,未来的增长将更加注重营收的变化。头部供应商正逐渐转向高附加值产品,一方面,供应商正在通过垂直整合的方式,围绕显示面板集成更多功能,提供全面的智能座舱解决方案。另一方面,为了进一步提升竞争力,面对汽车终端销售增速放缓及车载显示市场规模增长受限的情况,未来车载市场的增长将主要依靠技术升级和屏幕面积的扩大来实现。

Vtron威创拼接墙

Vtron威创拼接墙 台达拼接墙

台达拼接墙 飞利浦液晶拼接墙

飞利浦液晶拼接墙 aoc

aoc cisone启沃

cisone启沃 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime