洛图科技(RUNTO)发布的《中国电视市场品牌出货月度快报(China TV Market Brand Shipment Monthly Express)》数据显示,7月份国内大陆地区彩电市场TOP4阵营合计出货总量177万台,市占率达到80.8%,突破8成大关。

另据数据显示,2023年上半年,大陆市场TOP4合计市场份额78.4%;2022年上半年这一数据则是71.4%。据行业人士分析,7月份,破8成,这可能是大陆彩电市场自从诞生以来“前四阵营”“最高市场占率”。

减量下“强者更强”

与TOP4阵营的占比上升不同,7月份彩电市场整体品牌整机出货量达到219万台,同比下降14.1%,环比亦下降23.4%。同时,1-6月份,市场品牌整机出货量达到1711.5万台,较2022年同期微降0.5%。即虽然有后疫情市场复苏概念,今年以来彩电消费依然保持过去5年来连续的规模萎缩局面。

在整体市场需求萎缩的背景下,彩电头部品牌份额持续增加。例如,TOP4品牌上半年出货总量达1341.5万台,同比增长9.7%。7月份TOP4彩电出货虽然同比下降6.8%,但是相比长虹、康佳、海尔三个品牌组成的第二阵营,在7月的出货总量不足30万台,同比降幅达29.5%,依然是“强者更强”的成绩。

市场分析认为,但彩电进入供给过剩、需求不足、替代性产品竞争激烈的减量时代时,行业也同步面临着“技术同质化”的挑战。在产品差异化降低、头部品牌加速布局年轻态子品牌的背景下,市场份额向领先者集中,是各个消费行业的“大趋势”。

曾经的PC、手机、空调等市场都是这么走过来的!——行业专家表示。头部品牌市场份额集中化是彩电市场遵循低差异化、成熟存量竞争逻辑的必然产物。

TOP4到底是4个品牌还是8个品牌

在7月份8成市占比的成绩中,TOP4阵营,功劳最大的是海信、小米、TCL和创维之外的“年轻态子品牌”:

数据显示,海信含子品牌Vidda当月出货接近55万台,夺得7月出货量第一。TCL含子品牌雷鸟当月出货量近40万台,位列7月出货量第三。创维含子品牌酷开当月出货量亦近40万台,位列7月出货量第四,同比增长达11.4%。可以看到,包括小米系在内的TOP4基本是标准的双品牌或者多品牌的配置。

其中所谓的年轻态子品牌,实际上杜绝了二线彩电企业“打价格战”的可能。主品牌主打高端品质,子品牌主打年轻态轻奢和低价格。头部阵营玩的是“全都要”的实战策略。

这也让所谓的市场【品牌集中度】数据产生了异议。8成7月市占率是4个品牌还是8个品牌、或者是10个品牌呢?不过,从另一个角度看、特别是二三线品牌角度看,TOP4到底是多少个品牌并不重要,重要的是这些后尾品牌会不会“弱者更弱”,期如何通过差异化的定位实现自己的持久生存。

数据显示,长虹、康佳、海尔三个品牌在7月的合并出货总量同比降幅达29.5%、华为智慧屏7月出货亦同比跌幅约40%、索尼、三星、飞利浦、夏普7月出货总量不到10万台,同比降幅也高达30%以上……显然尾部势力、整体规模能量不足的品牌,更不抗跌。其中除了索尼、三星还在靠高端差异化和高价格取胜外,其它品牌都已经多少有“生存紧迫性”。

因为,即便第一阵营TOP4按照8-10个品牌算,平均每个品牌的出货量也接近20万台。这一数据显著高于第二第三阵营任何单一品牌出货量;且TOP4的任意企业的出货总量,已经基本媲美第二第三阵营8个品牌的出货总和。“无论TOP4的品牌是算成4个还是多少个,都不掩盖其整体更强、每个企业都更强、乃至于主品牌子品牌都更强的事实”。

存量低差异化竞争时代,规模效益更突显

“硬的不行上软的,这是近年来彩电行业竞争的主线。”业内专家表示,彩电产业总上世纪八九十年代供给不足,人人争先;到本世纪初技术升级换代、上游革命;再到目前平板技术高度成熟、本土供给高度可靠,产品核心技术向面板芯片上移,终端竞争同质化发展、IT化发展,跨越了完全不同的竞争阶段。

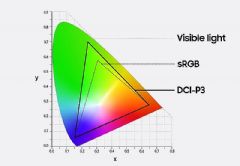

结合目前视听娱乐和新闻获取多元化,彩电刚需下降的需求端变化,彩电行业面临的压力是全方位的。其中,供给相对过剩、技术相对过剩、需求绝对不足成为基本面貌。市场上的集中表现就是大屏彩电同质化严重。

在这样的背景下,彩电的竞争日趋从硬件中心,向“软实力”倾斜。例如,乐视超级电视、小米的“年轻人概念”基本都不是围绕硬件技术迭代进行、华为智慧屏虽然在名称上似乎是新硬件,但是更多的也只是在突出其设想的应用功能创新而已。

在这样的背景下,行业的发展格局呈现出“供应链”、“造势”和“营销”等软性成本对竞争决定力增强的特点。例如,海信和京东方的供应链“千万台”级的捆绑合作、TCL自身就是显示面板大佬的事实;以及TOP4不约而同的“年轻态子品牌”等,都体现了“产业软实力竞争的升级”。

而对于软实力竞争而言,与硬实力有一个巨大不同:一项硬实力的创新发明,可能形成的是真正差异化的竞争边界,具有自我保护性。而软实力的运作很容易被模仿——典型就是子品牌战略人人都搞,其产生效益的边界高度不安全、不确定。同时,软实力,如品牌价值、营销资源投入等,在“规模平摊”上的敏感度要高于硬核创新——即硬核创新形成的垄断效应很容易出现“高价高利润”;而软实力的很多创新一开始就与高价无缘(例如年轻态概念、Z世代概念、音乐电视概念、教育电视概念、社交电视概念等等,这些软创新需要规模才能形成价值,而不是抢占高端高利润市场)。

“可以说,彩电硬件越是同质化、彩电越是以来软实力竞争,其越是对头部品牌有利、尾部品牌翻盘的机会也就越少。”——彩电市场不存在弯道、直线加速飙车下,强者恒强的趋势很难改变。行业专家如此表示。

综上所述,7月份TOP4阵营的8成市场占有率,再一次用事实说明,国内彩电市场已经进入崭新的品牌竞争格局。行业市场从群雄逐鹿、诸侯四起,变成了目前的“四国鼎立”格局。未来会不会出现“楚汉相争”也并非不可能:毕竟从全球市场看,海信和TCL在国内品牌TOP4中的优势格外明显——Omdia发布2022年全球电视销量排行榜数据显示,2022年全球彩电市场销量中第二名TCL(2378.6万台)、第四名海信(2138.2万台)、第五名小米(1260.1万台)、第六名创维(696.9万台)。可以说强者恒强在全球市场表现上更为突出。这也将是彩电圈在实现下一代技术迭代,形成超车弯道之前的“定势”。

康佳平板电视

康佳平板电视 创维平板电视

创维平板电视

LG平板电视

LG平板电视 海信平板电视

海信平板电视 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime