根据洛图科技(RUNTO)最新发布的《中国智能投影零售市场月度追踪(China Smart Projector Retail Market Monthly Tracker)》报告,2023年上半年,中国智能投影(不含激光电视)市场销量为279.1万台,同比下降7.3%;销额为53亿元,同比下降15.4%。

2021-2023H1 中国智能投影市场分半年度销量

上半年,宏观经济呈现弱复苏状态,内生增长动力不足,同时,经济恢复向企业绩效、居民收入和市场信心的传导亦存在着明显的时滞。在消费市场中,服务性、接触类需求增长明显,但家电和消费电子类购买动力偏弱。

对于智能投影市场而言,过去几年突飞猛进的增长之后,在今年低迷的大环境下开始进入盘整。此外,电商红利的消退、营销的双向疲惫,也削弱了消费者的购买欲望。

洛图科技(RUNTO)认为,2023年,中国智能投影行业进入“结构调整期”:投影产品整体向高质量升级;市场资源向主流厂商聚集;技术向自主配套程度较高的方向转移。

技术:1LCD市占64%,2000-3000元价格段竞争加剧

根据洛图科技(RUNTO)线上监测数据显示,2023年上半年,1LCD技术的线上市场份额提升至63.7%,较去年同期上涨4.5个百分点;3LCD 技术占比为2.2%,同比上涨0.7个百分点;DLP产品在线上市场中的份额降至35%以下。

2021-2023H1中国智能投影线上市场分技术销量结构

DLP品牌采取降价、促销等方式以期望保持市场份额。2023年上半年,DLP智能投影市场中,2000-3000元超过3000-4000元,成为主销价格段;该价格段份额大涨9.1个百分点,达到35.4%。

1LCD投影技术进一步成熟,产品质量和性能得到了显著的提升,带动2000元以上的产品开始增多。2023年上半年,1LCD智能投影市场中,2000元以上价格段份额达到1.5%,较去年同期上涨0.3个百分点,销量同比则增长21%。

这意味着,DLP和1LCD将从之前互补的定位转向局部的、直接的竞争。在2000-3000元的细分市场内,1LCD将对DLP的份额进行冲击和挤压。

品牌:大品牌增多且快速上位,中小品牌优胜劣汰

DLP市场品牌格局相对稳定,且进一步向头部聚集。根据洛图科技(RUNTO)线上监测数据显示,2023年上半年,销量和销额维度下排名前三的品牌均为极米、坚果和当贝;小米在销量维度位列第四,TOP4合计销量份额达到84.8%,同比上涨2.7个百分点;Vidda在销额维度跃居第四,TOP4合计销额份额达到87.1%,同比上涨1.0个百分点。

DLP市场的调整更多来自于品牌内部,聚焦在产品层面。极米加快了4K布局,新增混光系列产品;坚果、当贝、峰米加大了在激光产品的投入力度等。

2023年上半年,1LCD投影的线上市场在售品牌数量达到215个,新晋品牌96个,退出品牌58个。主流投影厂商通过子品牌或新系列完成双线布局,家电/IT品牌,以及一些具有行业背景的新兴品牌增多,带动了市场活力。

TOP4品牌为小明、小米、爱国者和知麻,合计份额达到32.6%,较去年同期上涨4.1个百分点。销量维度上,除上述主流品牌外,奈聚、欢乐投、AET等品牌表现也比较突出。

2023H1 智能投影线上市场分技术按销额品牌份额

产品:高低两端价格段份额上涨,4K、激光加快渗透根据洛图科技(RUNTO)线上监测数据显示,2023年上半年,1000元以下价格段仍在市场占据主导,份额达到45.8%,较去年同期上涨3.7个百分点;同时,6000元以上价格段市场占比为5.0%,较去年同期上涨3.4个百分点。

2022H1-2023H1 中国智能投影线上市场价格段结构

1000元以下价格段市场的增量主要来自于1LCD产品,6000元以上高端份额的增长则主要源于4K和激光产品的加速渗透。

激光应用加快,品牌格局从集中到分散

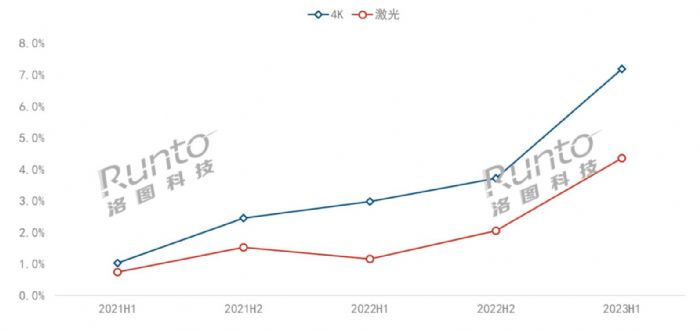

根据洛图科技(RUNTO)线上监测数据显示,2023年上半年,激光光源产品(不含激光电视)的线上销量占比达到7.2%,较去年同期上涨4.2个百分点;销量同比涨幅接近120%。

随着参与者的增多,上半年的新晋品牌包括IT品牌AOC,品牌竞争格局也从寡占走向竞争。2023年上半年,中长焦激光投影市场TOP4品牌为坚果、当贝、Vidda和峰米,合计份额达到93.5%。

4K份额大涨,价格有望继续下探

2023年上半年,4K智能投影在线上市场的在售品牌数量达到15个,新进入者包括电竞品牌雷神等;在售机型数量为32个,较去年同期增加了14个。品牌和产品的增多推动4K智能投影线上市场份额上涨至4.4%,较去年同期上涨3.2个百分点;销量同比则上涨2.4倍。

供给的丰富和市场的成长得益于产业链的成熟,并推动着产品价格的下探,不少新品价格至7000元以下。洛图科技(RUNTO)判断,下半年1LCD的4K产品有望面世,价格可能在4000元以内。

2021-2023H1 中国智能投影线上市场4K和激光渗透率

此外,4K产品在光源技术的选择上呈现出多元化的方向。根据洛图科技(RUNTO)线上监测数据显示,2023年上半年,4K细分市场中,激光反超LED灯成为主流技术,份额达到46.6%,去年同期则为22.4%;LED灯的占比则为38.0%。

预测:2023年中国智能投影销量回落至600万台以下

宏观环境方面,进入下半年,发改委等部门先后印发《关于促进电子产品消费的若干措施》,及恢复和扩大消费二十条措施,消费环境将有所改善。

供应链方面,DLP技术主导者德州仪器已开始下调芯片价格;1LCD则在光效利用率、亮度均匀性、分辨率等指标上持续取得技术突破;此外,高亮度Micro-LED投影显示技术出现,投影技术国产化有望更进一步。

产品方面,主流品牌在激光、4K等产品布局上的布局将会加快,进一步提升消费者的使用体验、

不过,整体来看,国内经济和消费信心的回升仍面临不小挑战;智能投影市场短期承压。

综合以上因素,洛图科技(RUNTO)预测2023年全年销量为585万台,同比下降5.3%。尽管智能投影市场正在经历阵痛,但从长远看,品牌的优胜劣汰、虚标现象的规范、产品性能的提升,多元化技术的竞争将对行业的远期发展起到积极的作用。

明基投影机

明基投影机 坚果投影机

坚果投影机 科视投影机

科视投影机 极米投影机

极米投影机 SONNOC投影机

SONNOC投影机 宝视来投影机

宝视来投影机 视美乐投影机

视美乐投影机 当贝投影机

当贝投影机 哈趣投影机

哈趣投影机 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime