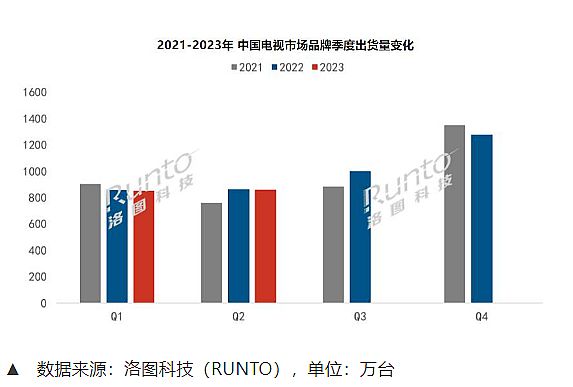

2023 年上半年,中国电视市场品牌整机出货量达到 1711.5 万台,较去年同期下降 0.5%。——洛图科技这一数据对于国内彩电行业而言,是一个“不错的成绩”! 由此,洛图科技预测,2023 年全年中国电视市场出货总量3950 万台左右,与2022 年勉强持平。

不过,在市场总量保持稳定的同时,品牌们的处境并不一致。品牌端的大起大落和整合发展,正在成为这一轮行情冻结之下的“更大看点”。

下降0.5%是不错的成绩

为什么说下滑了0.5%的销量是不错的成绩呢?因为这是在“三大不利因素下”取得的同比成绩:

第一,2022年有相对的高基数效应。据洛图科技数据,2022年全年,中国电视市场品牌整机出货量达到3990万台,同比2021年增长2.4%;2022年上半年,中国电视市场品牌出货量达到1712万台,同比2021年微增2.8%。这结束了2018年到2020年几乎每年两位数下降的“行业萎缩”局面。但是,对于2023年而言,这必然形成一个相对的同比高基数。

第二,2023年上半年彩电涨价。以液晶面板为核心的液晶电视产业链,在2021年6月到2022年底,经历了一轮历史性的大降价。2022年三、四季度,液晶电视价格达到历史最低点。2023年以来,液晶面板市场行情逐步恢复、价格逐步上涨,彩电产品价格因此也呈现向上波动态势。如果说大降价是2022年行业增量的核心动力,那么2023年这一动力不仅是刹车了,而是换了倒挡。

第三,大的宏观消费格局不佳。一方面是,全球经济笼罩在欧美巨量通胀和货币政策从QE到加息的“潮汐效应”之下,包括国内市场消费信心大受影响。另一方面,作为新冠疫情乙类乙管的第一年,消费者更多计划选择“走出去”,这减少了消费者在彩电等居家产品上的消费力度。同时,包括地产处于低谷、疫情宅经济此前对居家娱乐设备的透支等效应,也压制着2023年行业的增长预期。

“可以说,除了疫情管控的变化之外,2023年开年以来彩电市场没有支持量能向上的有利因素。”在这样的被动局面下,销量仅下滑0.5%、结合均价上涨,大尺寸流行,销售额呈现正增长状态,面板以及整机厂家的利润都表现出向上态势,已经是很不错的行业成绩。

品牌进一步分化,一线军团实力增强

2023年上半年,小米、海信、TCL、创维等四大一线军团,合计品牌份额达到78.4%,合计市场份额比2022年同期增长7.3个百分点。一线四大军团正在从2021年的6成+市占率,向2023年底或者2024年可能的8成市占率前进——行业人士指出,“龙头之外”的品牌生存日益更为艰难。

分品牌看,在整体市场萎缩的背景下,一线四大军团有三家实现了大幅增长:小米(含红米)上半年出货量逼近400万台,同比下降约2%,占据整体市场23.3%的份额。海信(含子品牌Vidda)上半年出货量约380万台,同比增长11%。TCL(含子品牌雷鸟和乐华)上半年总出货量约300万台,同比增长高达23.3%。创维(含子品牌酷开)在上半年出货量达260万台,同比增长13.5%。

即四大一线军团,相对2022年上上半年的1217万台,增长到2023年上半年的1340万台。市场聚焦趋势非常明显。但是,这不等于说“头部品牌垄断格局的出现”:因为,支撑头部军团向上的根本力量来自于“双品牌”战略(甚至TCL是三品牌齐出)。

也就是说,在单一品牌维度上,国内彩电市场依然是各显其能的状态。近8成市占率的第一阵营,本质是9个品牌在分食。单一品牌的市场份额“高点”不过在15%以下。不过这不妨碍头部军团的“聚焦效应”和“规模效应”的出现。——高总量份额与子品牌的存在是电子信息产业的常规规律。比如强如苹果手机产品,也要 依托“SE”保持整体量能。这是市场差异化的必然选择。

另一方面看,二线集团,如长虹、海尔、康佳等,也曾推出过互联网子品牌,但并没有因此收获大量的份额增量。这也说明,“标配子品牌”不等于“有子品牌就能灵”。事实上,子品牌的竞争力与主品牌息息相关;主品牌份额比不佳的背景下,子品牌只能是进一步分散品牌聚焦、规模和认知效应。

外资“高端”也不灵了

2022年上半年,外资四大品牌,索尼、夏普、三星、飞利浦,国内彩电出货总量约70万台,同比下降20%。对此,洛图科技将主要原因归结为索尼、飞利浦受2022年4月上海疫情影响较大。

2023年上半年,洛图科技数据依然显示外资品牌索尼、三星、飞利浦和夏普出货总量约 70 万台,但是再次给出同比下降接近 10%的“变量数据”。

“高端市场是外资品牌的主阵地;高端市场一贯也被认为‘技术和品牌惯性最强’,消费人群相对稳定的市场。”在这样的背景下,2022和2023年,在整体彩电市场行情“结束了此前连续萎缩局面”的背景下,外资品牌“两年失掉近三分之一份额”,已经不能用短期因素来解释。

对于外资品牌的不再灵光,行业人士多认为有三大原因:第一是本土显示产业链整体的崛起。这样背景下外资彩电企业实际上非常依赖本土上游供应链,让其软实力大打折扣——如果一辆进口车,发动机是国内设计研发和制造,那么它的竞争力又会在哪里呢:类似的情况就是外资彩电国内液晶面板采购带来的问题。

第二是本土彩电企业发力高端市场。目前海信、TCL在大尺寸化、mini LED背光等方面“布局超前”。即真正最具光环的参数往往出现在本土品牌身上。外资彩电的“硬核技术优势”再整机端,与本土品牌对比也呈现“互有长短”的格局。

第三是,销量规模与服务网络覆盖能力成正比。规模衰落对于外资品牌的售前、售后体验都是“硬伤”性的持续放血。

除了以上原因之外,行业亦认为Z世代消费者的中外情怀变化、本土技术自信的崛起,也对彩电行业外资品牌竞争力构成威胁。同时,外资品牌产品在文化占位、体验和差异化细分市场的满足性上都有竞争力缺口,这与Z世代消费选择趋势形成了更大差距。

整体上,也许不远的将来,国内彩电品牌统计研究中,外资就会整体归类于“其它”,同时本土一线军团的“子品牌”需要单独列类——国内彩电市场品牌格局的审视视角将极大的改变。

二线集团向代工要生存

洛图科技报告显示,2023年上半年,本土彩电企业二线军团中的长虹、海尔、康佳三大品牌上半年出货总量为 233.1 万台,同比大幅下滑 26.5%。——三个品牌之和不及一线中第四的创维一家,这让一二线之争几乎再无悬念。

在这样的背景下,二线的自救也在展开。其中,作为老牌彩电企业康佳、长虹强化了OEM业务。例如,近期有消息称荣耀新一代智慧屏彩电将由长虹代工制造。海尔在调整产品线,如近期推出卡萨帝壁画电视M160电视,力图在高端和差异化市场产生新的价值,提升品牌综合形象。

综上所述,2023年上半年,国内彩电消费的看点,不在于产品升级(mini LED、大尺寸向上,都是去年趋势的延续);也不在于总量企稳(2016年高峰之后,总量整体上大幅萎缩,已经下降近3成,行业人士早已有降无可降的结论);而是在于“品牌阵营进一步分化,且还有加速分化的趋势”(如二线军团集体萎缩26.5%、TCL成长23.3%,形成鲜明对比)——本土彩电市场崭新的品牌阵营格局正在快速形成。

WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime