在全球面板圈,HKC惠科作为“最后一个崛起的大尺寸规模型玩家”,其在LCD液晶和OLED技术的发展上“高度不平衡”。这一点已经成为制约未来HKC进一步高质量发展的潜在瓶颈。2023年4月7日HKC与JDI签署了一份谅解备忘录(MOU),二者将建立战略联盟,在下一代OLED技术、产线、全球创新和产业化中心以及高端车载显示器业务方面展开合作。

对此,行业分析,JDI的目标主要是实现“自救”——毕竟其从2014财年(截至2015年3月)起已经连续亏损许久。而2023年JDI的兄弟企业,日本OLED显示的主要技术平台JOLED也宣布了破产。日系显示面板集体走向“去产能”,进入最后阶段。依靠技术和研发能力,实现一定程度的资产高效变现,是JDI或者JOLED现阶段的主要目标。

而对于HKC其看重的则是“下一代OLED技术”——即JDI独家开发的蒸镀+光刻OLED工艺(eLEAP OLED技术)。HKC渴望借助这一技术实现“OLED弯道超车”。这与2020年中,华星光电入股JOLED,是看重其印刷OLED技术的“竞争逻辑”异曲同工。

HKC惠科需要下一代OLED技术的“超车弯道”

研调机构洛图科技(RUNTO)发布的全球LCD TV面板排名报告显示,2022上半年,京东方、华星光电、HKC分列行业前三。其中,京东方出货规模了在3000万等级、华星光电和HKC则在2000万等级。除此之外,世界其它液晶面板竞争者出货都在1000万等级或者以下。

可以说,HKC在液晶市场的世界前三是没有悬念的。但是,在OLED市场,格局却大不一样。

据Omdia 最新《中小尺寸型显示器时长追踪报告》显示,2022年,三星在中小型尺寸 AMOLED占据56% 的总市场份额,排名第一;京东方位列第二,占12%。这是京东方年度首次超过LGD。此外中小型OLED的全球2022年3-5名是韩国LGD、我国维信诺、我国和辉光电。前五名合计市场份额超90%。

对比可见,HKC的面板技术格局显著存在LCD够强,OLED布局落后的局面。同时,目前OLED虽然聚焦中小尺寸市场,但是LG和三星等行业企业也在开发大尺寸技术。行业认为,未来OLED在大尺寸市场或将崛起,成为替代LCD的有利竞争者。这决定了所有LCD面板企业,都会面临“下一代技术路径”的选择。

但是,对于后来者如果进一步选择蒸镀+中小尺寸OLED方案,显然其会与目前头部企业形成直接竞争,并至少在“早期成本”上处于不利地位。这也是华星光电为何在印刷OLED上最为高调的原因——寻找不同于蒸镀+中小尺寸的OLED技术路线,是惠科等后来者,在OLED市场快速立住脚跟的关键。

eLEAP OLED技术独特魅力,或打开新天地

2022年中期,外媒新闻报道,三星的IT用第8代(8.5或者8.6代)OLED产线或将考虑使用JDI的无FMM eLEAP技术。不过,因为三星大客户苹果尚未对IT用第8代OLED面板的生产数量和价格做出具体预测,三星对这一超前的8代IT OLED线的规划,一直未能锁定“投入产出比”。在这样的背景下,2022年显示行业遭遇了全产业链过剩和亏损,这一投资计划可能出现技术或者时间节点变动的概率较大。

但是,三星看重eLEAP技术,这让JDI在OLED市场有了待价而沽的可能:传统OLED显示技术主要采用FMM+蒸镀工艺。在实现大尺寸化、大玻璃基板加工时,1.蒸镀在大面积应用时的均匀性、2. FMM大尺寸化和应用时的应力变形问题等,制约了产品包括寿命、成品率、成本、PPI像素密度等方面的广泛表现。

对此,业内传统的思路有两个:第一是,采用8代线半幅蒸镀,即降低FMM和蒸镀的面积;第二则是采用印刷显示技术,用印刷代替“FMM+蒸镀”。而后者则是JOLED一直在研究,并实现了5.5代线小批量产的技术。

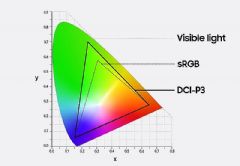

不过,业内也有专家指出,目前印刷OLED还面临一些问题。主要是油墨品质的问题。例如,2023 国际显示技术大会(ICDT2023)上,华星光电展示了全球首款 65 英寸 8K 印刷 OLED 显示器。该产品采用 IGZO TFT 背板工艺,120Hz 驱动系统,搭配超高精度的喷墨打印技术,拥有 3300 万超高像素——华星格外强调:新墨水材料将屏幕视角提升至 135°,DCI-P3 色域提高到 99% 以上,并实现百万级对比度。可以看到,该产品参数表现整体是非常亮眼的,特别是对比度和色域标准,远超LCD产品。但是,在可视角度上135度却是一个“缺陷”。对于彩电应用、或者大多数显示应用,这个可视角度是无法接受的。或许可视角度的问题,就是印刷OLED显示下阶段攻关的最大的技术难点所在。

而JDI的无FMM eLEAP OLED技术,则是对传统OLED产业链的改进。其依然采用OLED蒸镀成膜工艺。这是比较成熟的工艺和设备领域。且LGD已经实现8.5代线整板蒸镀。但是,eLEAP不再采用FMM高精度金属掩模板确定“像素边界”——而是转而采用光刻技术,在OLED薄膜体上刻画出像素边界,借此避免大尺寸FMM应力形变和高成本的问题(特别是大尺寸面板面向IT应用时,这一点比TV面板更为突出——因为IT市场需要的显示产品像素结构更小、PPI分辨率更高)。同时,光刻采用的设备与OLED面板制作TFT驱动层的设备技术一致,即只是改变和增加工序,不额外增加大型主要设备投入。同时,无FMM eLEAP OLED技术实验数据显示其产品寿命较传统FMM+蒸镀的OLED实现翻番式提升,面板开口率至少提高一半。

此外,无FMM eLEAP OLED技术与印刷OLED一样,亦可兼容中小尺寸OLED面板制造。JDI该技术一经推出就被认为是“OLED未来第三条路线”,受到了不小的关注。但是,作为一个2014年后持续亏损的末尾LCD面板厂商,JDI目前没有实力将“技术变成工厂”(日本白山LCD工厂于2019年7月停产后,JDI就已经专注于技术研发而非制造),因此,寻找合作伙伴是“必然之举”——这时候,有意建立8代线IT OLED面板产能的三星,或者在传统蒸镀OLED、印刷OLED上缺乏布局的HKC惠科就成了“最可能的选择”。

据新闻报道称,惠科在郑州有规划8.6代新型显示面板项目,总投资600亿元,且已经实现与地方政府签约。据称该项目可能瞄准OLED面板技术。目前正在为具体的投资进程和技术方案做选择。JDI的无FMM eLEAP OLED技术或将为惠科带来一个不一样的“技术弯道”,实现超车。

显示投资产能从“追求规模增量”转向先进技术的必然

2023年以来,全球显示行业的“变数剧增”。首先是,鸿海——群创体系通过技术授权,支持印度企业进入LCD市场;接下来日本JOLED破产、3月份,又传出LGD出售广州8.5代线、中电熊猫停产并出售南京6代线;4月份台媒报导,面板双虎今年底将各关闭一厂——对此,友达表示将把一座笔电面板厂产能转至其他各厂,群创指出基于弹性规划的策略不排除任何可能性、以及LGD坡州P7项目的旧设备,可能最终由印度企业接手……

这些行业变动可见,在2022年面板业全行业亏损的背景下,“落后产能”的出清已经开始。这也标志着,未来面板行业的竞争和新兴资源必然会向“新技术端聚焦”。在这样的大背景下看,惠科与JDI合作,进入OLED量产企业阵营“具有战略性价值”。

特别是3月31日,LG Display公告,将延长大型有机发光二极管(OLED)生产设施投资期限。——即2019年投入建设的P10工厂10.5代OLED面板线项目将推迟到2028年3月完工。行业分析认为,这不仅仅与全球OLED TV 2022年销量下降、显示面板市场整体低迷有关,也与LGD大尺寸产品线的工艺技术,可能暂时无法支撑10.5代线大尺寸玻璃基板有关。同时,LGD OLED也面临中小尺寸和IT市场需求变化、竞争增长的压力。

由此可见,OLED作为“新技术”方向,并不是“技术和产线”布局与形态完全确定的市场。手机代表的小尺寸、IT的中尺寸、TV的大尺寸,面临不同的可能制造工艺和技术特点组合。而全球手机市场OLED渗透过半,IT和TV市场方兴未艾,如果能够利用新工艺技术实现中等和大尺寸的IT与TV市场8代以上世代线OLED领先突破,其对于面板企业的意义不言而喻。

那么,JDI的无FMM eLEAP OLED技术能撑起惠科HKC的“未来新型产能”之梦吗?可能主要的问题还在于这一未经过大规模制造检验的技术能否真正“落地”上。这也是我国面板企业今天面临的共性问题:即从摸着石头过河,进入到无人之境之后,技术路线风险增加了:第一个新工艺技术,成功固然“竞争价值非凡”,但是其中的风险也与收益成正比——这是强者的烦恼。作为世界第三的面板巨头,惠科正在思考这一点,并将做出决断。

康佳平板电视

康佳平板电视 创维平板电视

创维平板电视

LG平板电视

LG平板电视 海信平板电视

海信平板电视 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime