进入2022年以来,液晶商显应用的市场需求,出现一系列结构性变化。核心是短期不确定增强背景下,行业需求和采购出现触底过程。同时,市场需求在磨底过程中,也在酝酿结构性的升级趋势。

液晶商显需求何以“触底”

据洛图科技(RUNTO)数据显示,2022年上半年,我国大陆液晶数字标牌出货量为25.9万台,同比下滑49.7%;2022年上半年,我国交互平板产品整体市场规模下降至55.6万台,整体同比下降31.4%。即两大核心的商显应用场景,都出现了大幅度下滑。同时,包括商用电视、文娱市场显示需求、激光工程投影市场、安防监控等也都出现了不同幅度的下滑。

“液晶商显的主要需求市场都处于下滑通道”。其中数字标牌和交互平板基本跌回2020年水平。对此,行业研判其原因是多方面的:

客观角度看,交互平板经历了2020和2021年的大幅增长、液晶数字标牌也经历了2021年大幅反弹,市场需求自身具有高度透支性,2022年拥有一定的调整是必然的。特别是数字标牌市场,作为比较古老的细分品类,2021年的强烈反弹增长,必然意味着2022年需求的下滑。而交互平板在一些细分市场,如医疗和政务需求上,2020-2021年疫情激励下出现高额采购,形成了存量需求饱和与未来透支效应,也会影响接下来的市场成长节奏。

同时,2022年以来,国内新冠疫情散发趋多,特别是上半年上海疫情,对“商业性竞争领域显示设备需求”影响很大——数字标牌和商用电视(酒店电视)深受其影响。即整体上,疫情对特殊需求,如防疫方向政务需求、医疗交互显示、大企业远程办公配备等的激励作用开始衰退;但是对服务于消费市场的商显需求的抑制作用依然存在,或有波动的加强,限制了行业成长机会。

另一方面,主观角度看,2022年上半年,液晶显示面板和终端设备价格加速下调。不同类型的显示设备,都有一定的价格下降。特别是酒店电视、数字标牌这些“技术独特性”不强的液晶商显产品,采购方存在“市场观望”情绪——谁都不想采购产品价格在一个月内出现几个百分点的下滑。这一变化,压制了市场需求端的购买欲望。

同时,从宏观的产业环境角度看,液晶商显的核心价值依托于数字智慧化社会和产业链的建设。但是,无论是国内还是全球,智慧化的发展都“不及预期”,这也导致了一部分市场负能量的聚集。且,2022年上半年全球宏观经济形势不确定性增强,欧洲能源危机、欧美高通胀、全球粮食危机、欧美货币政策转向加息周期、俄乌冲突等,都增加了不确定性下广义消费需求端的购买谨慎性。

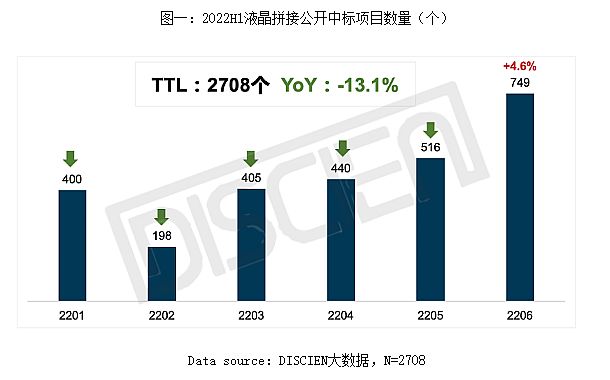

即2022年上半年液晶商显行业的一系列变化是拥有充分的结构性因素支撑的。这些变化代表了短期内、具体的市场波动,但是并不对智慧社会大趋势下,商显市场的不断崛起构成长期威胁。对于后者,也有如液晶安防显示的继续增长:洛图科技(RUNTO)预计国内大陆地区安防显示设备2022年规模达到286亿元,同比增长18.5%。DISCIEN统计数据则显示上半年液晶屏接公开中标项目数量在连续5个月下降之后,6月份增长了4.6%。——液晶商显行业依然对下半年国内市场走势报以谨慎乐观。

寻找更多结构性机会,下半年市场将局部回暖

6月份,液晶拼接市场带头回暖。其原因不言而喻:即随着一系列稳经济、稳增长政策的实施,以及疫情趋于平稳,以安监为主的政府采购量正在恢复。疫情反复,不仅是影响政务需求的财政能力,也影响政府采购的流程与实施。下半年,在一系列稳经济政策影响下,以及疫情常态防控、动态清零流程的进一步理顺,政务及事业单位、基建领域部门采购率先恢复增长,已经有基本共识。

同时,下半年液晶显示的价格下降趋势将趋缓。其中,中大尺寸等大量涉及商显应用的品类,渴望在9-10月份基本触底。随着限产和清库存过程到达某个临界点,采购方对液晶商显的持续价格下跌的担忧也会下降。另一方面,作为年度计划内的项目,采购方也不可能无限期推迟计划:下半年有机会在低于预算价格的水平上,在行业产品降价趋缓或者触底的基础上,液晶商显需求的主观上的压后采购情绪会缓解。这将有利于行业市场恢复景气。

“抓住增量部分,稳住存量部分,下半年液晶商显是有机会的。”行业人士指出,2022年上半年,液晶商显市场“不利因素皆已显现”,而下半年的改变因素基本以“好消息”为主。

对此,一般的分析认为,液晶商显应用按照“具体目的”可分为消费性倾向和基础设施性倾向两大类。其中,消费性倾向,如数字标牌等产品、电梯间广告、酒店电视等应用——这类应用与普通消费者距离更近,受疫情抑制更明显,在下半年依然会处于市场磨底阶段。特别是电梯间广告等类似应用,受到人流限制、消费趋势限制和广告需求向线上、移动端平台转移影响,将比较大。

另一类“基础设施性”的商显需求,典型的如指挥调动中心、安防监控、智慧教育、智慧办公、智慧社区和老旧小区改造等,具有很大的“刚需性”;也会更为直接的受到稳经济宏观政策、乃至于政府投资的直接支持。这些方面的需求在2022年下半年的市场恢复可以谨慎乐观。液晶拼接等部分品类、交通,水利等部分行业实现全年增长拥有坚实的基础。

因此,把握液晶商显“基建属性”的刚需机会,包括老基建和“数字新基建”的机遇,是2022年下半年行业市场争夺的焦点所在。从区域需求看,这些领域也具有东部市场持续升级,与中西部市场日益扩大的双重优势:例如,上半年液晶拼接产品,新疆和广东市场的表现都很出色。

此外,部分行业人士认为,2022年上半年下降较多的个别品类,如交互平板等,下半年存在结构性的市场回补的可能。这些代表了未来智慧化数字化社会需求的产品,潜能非常明确,短期的市场下滑必然会与短期的市场恢复性消费相伴。行业需要把握其中蕴含的阶段性机遇。

总之,2022年上半年液晶商显市场持续磨底:既有疫情下的磨底、也有宏观经济环境下的磨底;但是这不改液晶商显行业自身的“朝阳产业”本质。长期看,液晶商显行业依然能够在未来十年保持5-15个百分点的年度增长幅度——即波动中,依然是机会大于风险。这是有数字化社会建设、智能技术的发展共同决定的。

具体到2022年行业市场的国内需求,遭遇的低谷,并非是行业大趋势的转折,而是特殊年份的特殊情况。对此,行业企业要有足够的长期定力,并通过紧抓细分市场机遇,实现平稳越过谷底;同时也可以加大欣欣向荣的海外市场的开发,实现堤内损失堤外补,构建更为健康的内外双循环发展战略。

WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime