近日,洲明科技发布公告称:4月28日公司接受安信证券、安信资管等22家机构调研。本次调研主要内容如下:

问:目前公司存货构成有哪些

答:2021年度公司存货较去年有所增加,主要是公司的销售额增长幅度较大,使得备库规模相应提高,其中原材料和发出商品占比较大,特别是一年期账龄的占比较大,整体来说风险可控。随着2022年海外市场的恢复和增长,使得我们2021年准备的海外存货逐步消化,特别是租赁板块;国内当下主要是受疫情的封控管理影响,使得出货、交付周期拉长,一旦完成交付,国内存货自然会下降。此外,我们将加强销售订单和产销计划管理,加强生产物料配套管理和产品标准化,不断提升供应链管理水平;同时优化销售策略,在合理控制存货规模的同时,进一步降低库存。

问:公司2021年毛利率同比下降主要原因是什么,2022年的毛利率和净利率目标,如何达成

答:2021年毛利同比下降的主要原因如下:

(1)从业务板块来看,智慧显示,2021年毛利率23.29%,与去年同期持平;智能照明毛利同比下降了3.5个pct.;文创灯光毛利同比下降了16.26个pct.,主要是因为疫情的原因,国家政策的调控,文创灯光业务的下降,毛利下滑。

(2)从国内外收入结构来看,境内外的比例约为6:4,与2020年持平;2021年境内毛利19.05%,同比下降1.53个pct.,境外毛利32.34%,同比下降2.59个pct.,主要是因为原材料价格上涨传达到销售价格端会有延时。

今年的毛利率目标向公司正常水平靠近,主要措施:

(1)发力海外市场,提升海外收入占比,以此拉升整体毛利率和净利率;

(2)平衡不同毛利水平、净利水平产品的销售结构,在提升销售额的前提下,充分考虑中高端产品的占比;

(3)2021年,公司汇兑损失约5,000万元,去年同期约6,300万元,同比已经出现较大的降幅,这个得益于公司去年做了一些对冲措施,贡献了收益约1,200万元,后续我们将根据实际情况适当提高对冲规模,解决汇兑损益问题。

问:2021年四季度亏损的原因

答:

(1)2021年四季度业绩受年度会计政策处理影响,例如2021年度商誉减值计提约1.18亿元;公司并购形成商誉合计4.69亿元,截止目前已计提商誉减值约2.18亿元,2020、2021年根据并购公司经营情况已逐步释放商誉压力,剩余商誉总额较小,风险可控;

(2)2021年四季度海外疫情反复,部分国家封城管控,海外出货、交付及确认收入存在一定延迟,这一块部分体现在了2022年一季度业绩中;

(3)2021年度公司经营策略以扩大市场份额为主,通过具有竞争力的销售价格,加大渠道下沉的力度,加速行业出清,有利于市场集中度提高和公司长远发展;

(4)加之2021年上半年原材料涨价在四季度财务数据中逐步释放,材料端和售价端两头承压。综合上述因素,虽然短期来看利润受到一定的影响,但公司在可控风险内牺牲了短期利益为实现长远稳健发展铺垫,以期为股东带来长期回报。

问:公司股权激励的实施情况,未来如何保障核心员工的稳定性

答:公司推出股权激励计划的目的是充分调动公司核心团队的积极性与创造性,将公司、股东和核心团队三方利益结合在一起,使各方共同关注公司的长远发展,确保公司发展战略和经营目标的实现。站在现在的时点回顾来看,2021年股权激励的考核指标设置较为“激进”,主要是宏观环境和行业发生了变化,比如疫情的反复、供应链的紧张、国际形势不稳定等因素给实体企业带来了巨大挑战。未来公司仍然以此激励计划为方向,结合实际情况循环推出中长期激励措施,例如回购计划结合股权激励计划和员工持股计划等等,真正实现股权激励意义,保障核心员工的稳定性。

问:2021年供应链整体以及向下游传导的情况,预计2022年趋势如何

答:2021年上半年行业面临最严峻的问题就是上游原材料的上涨,及驱动IC的缺货,订单交货周期确实较往年在时间上有所延长,如何保证出货是我们重点要解决的问题,通过与供应商的战略联动等一系列保障措施,自去年下半年,原材料缺货及涨价问题得到缓解,四季度已经回归到正常的一个水平,甚至一些此前紧缺的驱动IC价格下跌幅度很大。公司预计2022年,不论是原材料的供应还是价格的变化都是可控的,公司生产经营按计划正常进行,上游原材料将保持行业成本整体下行趋势,市场有望回归“降本增量”。

问:未来在海外市场的占比,怎样去提升海外市场的收入

答:目前来看,公司作为海外市场布局最 好的公司之一,在中高端品牌布置的也非常完善,全资子公司雷迪奥通过不断的产品创新迅速占领中高端海外市场,疫情过后,公司将持续打造3小时服务圈,实现本地化服务,并加强本地化服务团队,为客户提供一站式光显场景解决方案的研发和设计,打造“策划+硬件+内容+交互+软件+服务”全流程解决方案,未来,在全球化的布局下,海外业务增长将会非常明显,这一点已逐步在2022年经营业绩中体现。

问:三,四月份国内除华东地区以外的市场公司增长情况如何

答:国内业务主要受疫情防控影响,因物流原因或客户封控原因,对部分出货和工程安装造成延迟,影响了全国20%~30%左右的地区市场,相对来说,国际出货保持较好的增长趋势,从订单来看同比去年大体持平。预计最困难的时候也就在三、四月了,五月份随着动态清零目标实现,形式将会随之转好。

问:2022年一季度和全年的产能占比情况,目前MiniLED的不同产品出货结构情况,全年来看是否会调整

答:2021年大亚湾新增产能3000kkMiniLED+6000kk小间距LED,2022年一季度产能为满产状态,受疫情影响,4月份开始减产,5月份将会根据市场情况来调节,并逐步恢复满产,只要疫情形势好转,我们的生产经营也将快速提升。MiniLED出货以P0.9为主,P0.7为辅,随着规模效应、产业链成熟、成本优化,Mini直显未来会在110尺寸以上的应用场景占主要地位,包括替代户内外小间距显示产品。因此,公司将坚定不移的围绕MiniLED直显业务在布局。

洲明科技2022一季报显示,公司主营收入15.47亿元,同比上升20.34%;归母净利润7762.89万元,同比上升1.39%;扣非净利润6222.88万元,同比上升8.24%;其中2022年一季度,公司单季度主营收入15.47亿元,同比上升20.34%;单季度归母净利润7762.89万元,同比上升1.39%;单季度扣非净利润6222.88万元,同比上升8.24%;负债率55.44%,投资收益697.76万元,财务费用1466.16万元,毛利率24.63%。

飞利浦LED屏

飞利浦LED屏 联建光电LED屏

联建光电LED屏 威创小间距

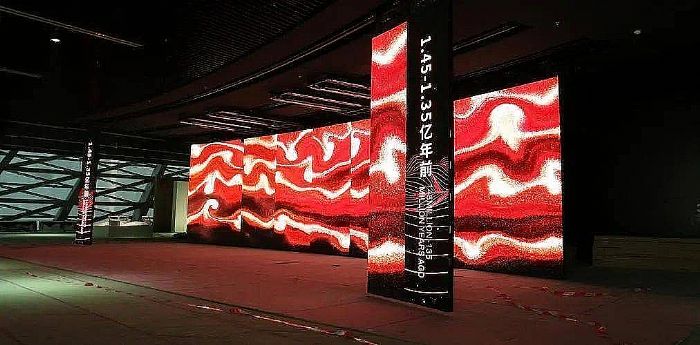

威创小间距 洲明小间距

洲明小间距 AET小间距

AET小间距 奥拓LED屏

奥拓LED屏 aoc

aoc 青松光电LED屏

青松光电LED屏 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime