根据洛图科技(RUNTO)最新发布的《中国大陆激光投影市场分析季度报告(China Laser Projector Market Analysis Quarterly Report)》,2021年,中国大陆激光投影(包括激光电视)市场出货量为59.7万台,同比增长41.8%。

在之前的一文中,更多的陈述激光投影在家用、工程、教育、商务等不同场景之下的市场规模和趋势特点。本文将着重于分析激光投影市场的品牌格局。

2021年中国激光投影市场从整体市场品牌集中度来看,新品牌的加入,为市场带来新机会,同时使行业CR10指数由2020年的81%下降至79%。其中,家用激光投影品牌占据TOP10中的一半之多。在各场景之下,各品牌表现彰显特征不尽相同,因此也收获了不同的市场表现。

家用激光投影市场

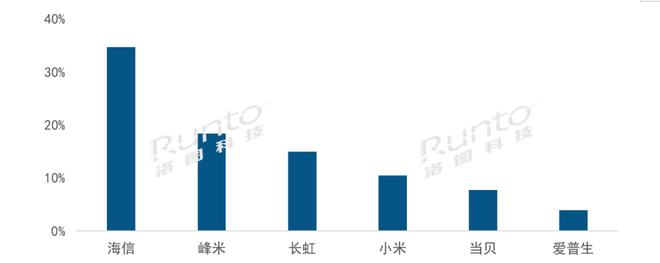

2021年中国家用激光投影出货量为34.3万台,同比增长50.8%。海信是唯一超过10万台的品牌,凭借多条产品线和渠道优势占据行业第一位置,市场份额达到34.7%。峰米布局高中低阶产品和补充线下体验店,位居家用激光投影第二,市场份额达到18.4%。长虹通过更多款激光电视覆盖了中高端大屏家用消费市场,排名第三,市场份额达到15%,同比涨幅显著,高达67%。当贝、爱普生推出激光中长焦投影,份额提升明显,也进一步激发了市场活力。

2021年中国家用激光投影重点品牌出货量份额

数据来源:洛图科技(RUNTO),单位:%

数据来源:洛图科技(RUNTO),单位:%

工程激光投影市场

2021年工程激光投影出货量为12.1万台,同比增长179.2%。2021年工程激光投影出货需求远超常态年份,重点品牌均实现数倍增长。其中,爱普生表现强势,以全产业链方案与世界众多知名艺术中心合作,出货位居首位,市场份额达到30.8%。索尼继2020年推出6大系列工程激光投影之后,2021年再继推出两款,产品亮度涵盖4000-13000流明,以近10%的市场份额排名第二。光峰通过扩大产品线,实现5000-60000流明全覆盖,依托企业优势持续的渠道深耕,在多个细分行业里都有重点突破,出货份额达到7.4%,位居第三。

2021年中国工程激光投影重点品牌出货量份额

数据来源:洛图科技(RUNTO),单位:%

教育激光投影市场

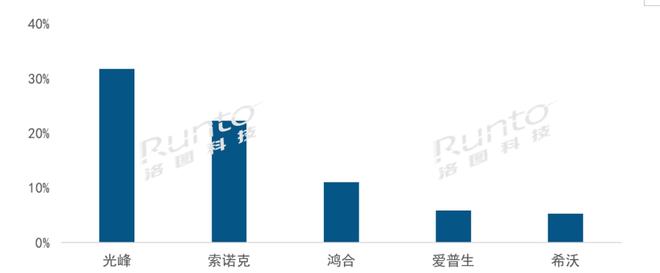

2021年教育激光投影出货量为8.9万台,同比下降25.6%。新应用方案如沉浸式数字教室、数字化的元宇宙教学空间应用、超大型的显示交互设备应用等都正在成为该领域新的发展趋势。光峰在教育激光投影市场大幅增长,占据三分之一市场份额;索诺克紧跟其后,份额达到22.4%;鸿合下降明显,份额至11.1%。

2021年中国教育激光投影重点品牌出货量份额

数据来源:洛图科技(RUNTO),单位:%

商务激光投影市场

2021年商务激光投影出货量为4.4万台,同比增长43.9%。在商务市场中,光源转向激光正在成为高端需求中的风向,众多品牌选择在该市场发力。爱普生在商务市场不仅推出了CB-L200X/W/F系列,填补了4000-5000流明商务长焦激光投影的空白,更是推出全球最小3LCD激光投影EF-11,一系列动作使爱普生市场份额达到24%,市占第一。其次是NEC排名第二,NEC投影机着眼3500-6000流明段的行业场景需求,主推李白、骑士、空灵三大系列,实现商用、教育、沉浸式等领域的全面覆盖,市场份额达到16%。索诺克推出长江系列激光商务投影机共11款产品,亮度覆盖3200-3600流明段,能够满足各类中小场景的应用,市占达到15.7%。

2021年中国商务激光投影重点品牌出货量份额

数据来源:洛图科技(RUNTO),单位:%

激光投影已作为全球重要显示技术的细分领域,各大品牌厂商纷纷入局推出各自的产品。未来,随着用户对于消费体验的变化以及对产品智能化要求的升级,将为国内激光投影行业品牌带来新机遇,市场格局将会出现新的演化。

定义说明

投影产品从系统方面可以分为智能和非智能两大类;从光源可以分为激光、LED、传统灯泡等;从技术可以分为LCD、DLP、LCOS等;从应用场景可以分为家用、商用、工程、院线、教育等。本文中的激光投影范围包括了激光电视,且和“智能投影“品类存在重叠,重叠部分为采用激光光源,智能系统的中长焦投影仪。

明基投影机

明基投影机 坚果投影机

坚果投影机 科视投影机

科视投影机 极米投影机

极米投影机 SONNOC投影机

SONNOC投影机 宝视来投影机

宝视来投影机 视美乐投影机

视美乐投影机 当贝投影机

当贝投影机 哈趣投影机

哈趣投影机 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime