渠道在投影产业的影响力究竟有多大呢?2021年第一季度的行业数据,再次说明“投影之王还是渠道”!

教育和准工程,渠道力第一

根据洛图科技(RUNTO)发布的《中国大陆激光投影市场分析季度报告》中显示,2021年1季度中国大陆教育激光投影机市场共出货接近1.2万台,同比微增4.9%。其中,出货量前四名分别是“索诺克、鸿合、希沃、光峰”,合计占据市场60%以上的份额。

这其中,索诺克作为第一名自然是离不开背靠东方中原的渠道力原因。值得一提的是在商务和工程市场上,索诺克的成绩也保持前列,按这一趋势其激光投影2021国内出货量登顶第一是有希望的。

而教育激光市场的第二名鸿合品牌,自然也就是依靠鸿合系的渠道资源支撑。第三名希沃,看似在投影渠道上没啥建树,不过依仗教育交互平板NO.1的成绩,在“教育显示市场的渠道布局,其实已经实现平板带领投影”的“巨大实力”。至于第四名光峰,近年来更是在国内国际两个市场,家用、商教用、工程与数字影院,自主品牌与OEM领域全面发力的王牌。

除了教育市场,在工程激光投影市场,第一季度“得准工程者得天下”!爱普生与索尼均已超过两成的市场占有率大幅领先。而市场其它品牌的占比普遍在5%左右。

准工程应用市场,其实具有很强的会议、教育色彩,比如高教的大教室也被视为准工程应用。即5000流明上下的市场需求,不需要多机配合、尤其是不需要独立中央视频信号处理器的“高亮机型”应用,本身依赖的更多的不是“集成商”而是“渠道商”。

在这方面,爱普生、索尼作为传统投影市场两强,特别是爱普生作为全球投影老大,其市场渠道实力非常强悍。尤其是,近年来在中低端亮度线和普通商教产品上,外资品牌市场份额大幅下滑,这导致爱普生和索尼大力加强了5000流明上下产品线和产品激光化、产品渠道下沉力的建设。在今年第一季度,入门亮度的工程投影格外畅销的背景下,二者获得比较理想的成绩,是意料之中的事情。

工程这块,本土创新品牌普遍存在,1.主要依赖DLP技术,产品之间竞争压力大、竞争更激烈、上游零部件供应紧张,这与索尼、爱普生入门产品依靠3LCD技术形成了差异;2.长期以来主打“比外资品牌品质高一些的亮度高一点策略”,这个策略使得本土创新品牌在入门工程市场反而形成了一定“价格优势不明显”的短板——即,爱普生、索尼等大牌5000+的亮度,溢价有限。

这两个因素也影响了工程激光投影市场“量能”上的品牌座次。不过,显然后者不及渠道力量对入门激光工程市场影响力大。

综上所述,教育、工程这样的“很专业”的投影应用领域,走“专业化”的道路才是最好的竞争策略。其中,专业的渠道能力,是产品力之外的最核心竞争因素。尤其是随着激光产品的高度成熟、蜕去新技术光环,品牌渠道力之争正在重回C位。

渠道的本质是“更好的服务”

论及渠道的力量,投影圈第一个被想到的案例,自然是电商市场对零售家用和零售商用的推动作用。其实,这一现象与教育、工程圈子内,渠道为王的逻辑是“基本一致”的。

首先,渠道竞争力的核心是“到达力”。例如,大多数三线四线城市、特别是县城和乡镇,普遍缺乏投影机“当地网点”。原因很简单,投影机的应用规模和销量摆在那里,不可能像手机、PC、汽车、家电那样大规模铺网。

但是,无论是教育还是家用,必然有大量的市场需求出自于“城市等级金字塔的底层”——这时候,电商在零售领域(家用和零售商务)的到达能力优势毋庸置疑。同时,传统的教育投影渠道,专注于教育行业板块,可以说与“各地教育用户是熟人关系”,这也就实现了“到达力”上的优势。家用与教育看似不同的市场,渠道格局也截然不同,但是市场对渠道格局选择的“理由”,却很有一致性。

第二,对于教育市场,还有另一个渠道价值需要强调。即高强度应用的教育市场,更侧重投影产品的“维护、售后,甚至是备用品‘可到达性和可预知性’”。这方面,专业教育渠道可以覆盖到“大山深处”——通过专业的针对教育市场的服务和响应队伍,基本形成大渠道就有“大服务能力”的竞争格局。

2021年第一季度,教育激光投影头部四个品牌60%以上的占有率,就是这种“规模效应下的服务到达力更有保障”的结果。——零售商务和零售家用,所需要的响应速度,通常都不如教育市场高。这与产品使用价值的高低、使用强度的高低有很大关系。教育市场的头部渠道和品牌体系,通过规模优势带来的“售后响应”能力,本质上是建立了“差异化的市场价值维度”,对市场中没有传统渠道优势的新兴品牌有降维打击效果。

对于服务这一点的价值,教育市场与中高端工程集成市场的差异最为显著:教育市场的服务力,核心是“面广”、工程集成的核心是“点深”。这种差异也导致同样依赖服务能力,工程投影的新秀品牌在服务价值的实现上“更容易”一点:主要考察点上的专业性和深度,不用第一时间做“面”的覆盖。

第三,工程集成轻量化和教育应用工程概念化的“渠道力合流”正在形成。例如,目前中低端工程投影机的很多“边缘融合”都采用投影机内置的融合机制,而非专业融合处理器——这实际使得10年前很复杂的投影工程,正在变得“标准化和简洁化”。用更少的设备和更低的现场复杂性,凭借投影或者媒体处理器自身的智能程度的提升,满足工程投影更低的现场实施成本需求,这也是工程投影产业产品进步的方向。

而教育应用市场,随着交互平板、纳米黑板在普及型和高端教室普通多媒体应用上的“主力地位”的奠定,越来越多的教育投影需求转向了“差异化的特色教室”,比如数字教室、XR教室、全息教室等等。这些显然是“教育市场”工程概念化的代表。这使得教育渠道和工程集成渠道,有明显的“技术、产品、现场效果和服务价值”等维度上同向发展的趋势。

第四,渠道、集成与“内容”商的合流趋势。数字教室、XR教室、全息教室等等和传统的工程集成投影显示,都是高度依赖“高端、专业内容”才能产生价值的应用类型。实际上,这些应用中,在系统的全寿命内,内容等软件投资的规模会远超过显示硬件产品。这使得渠道要想争取这些订单,就必然要与相关内容产业链紧密结合、或者项目干脆由内容产业主导硬件标准、甚至教育渠道或工程集成企业自身涉及内容服务板块。

由以上分析可见,包括集成商等在内的投影渠道力已经走过此前交互品牌市场冲击、激光新技术市场冲击的“震荡阶段”,在越发成熟和未来价值取向日益明确的背景下,渠道的“C”位价值不仅回归了,而且还呈现出“向渠道即服务”的增值维度成长的特征。未来的投影渠道一定不是过去式的复刻,但是渠道为王这一点却不会改变。

明基投影机

明基投影机 坚果投影机

坚果投影机 科视投影机

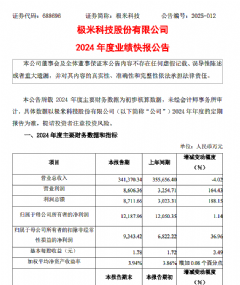

科视投影机 极米投影机

极米投影机 SONNOC投影机

SONNOC投影机 宝视来投影机

宝视来投影机 视美乐投影机

视美乐投影机 当贝投影机

当贝投影机 哈趣投影机

哈趣投影机 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime