8月6日消息,在互联网的普及、电子商务的冲击、物流瓶颈的消除等因素的推动下,彩电网购渠道高速增长,实体渠道增长乏力,O2O趋势下,家电渠道面临转型和变革。随着彩电城市市场趋于饱和,农村市场潜力逐步释放,对彩电企业而言,农村市场前景广阔,是未来保持自身高速发展和拥有行业内话语权的主攻方向,各企业也正积极抢夺农村市场,加强渠道建设。对农村彩电市场渠道的整体特征的掌握,对企业布局农村市场具有借鉴意义

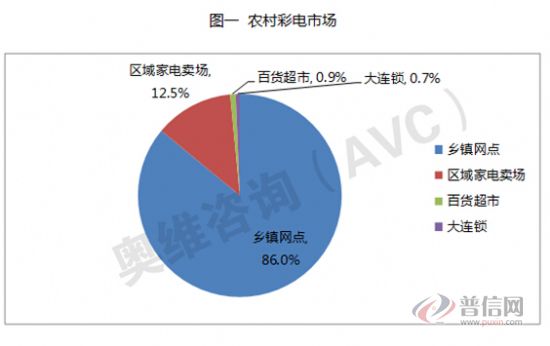

一、从渠道规模上看,乡镇网点和区域家电卖场是主体

奥维咨询(AVC)数据显示,农村市场渠道中,乡镇网点和区域家电卖场的渠道数量分别占渠道总量的86%和12.5%,是农村彩电渠道的主体。大连锁和百货超市数量占比均不高,分别为0.7%和0.9%。随着电商渠道的发展和连锁渠道的不断下沉,以及乡镇网点的优胜劣汰格局,未来农村市场渠道规模会有较大变化。

二、从渠道区域分布上看,西南、中南和华东地区渠道比重大

从农村市场各区域渠道的比重来看,西南、中南、华东地区渠道数量比重约占全国渠道总量的70%,其中西南地区渠道数量占比最大,约占23.9%,其次是中南和华东地区,分别为23.2%和21.9%。而欠发达的西北和东北地区渠道比重最少,分别占整体渠道的11.1%和6.7%。

三、从渠道销量销额上看,区域家电卖场份额最大

奥维咨询(AVC)数据显示:农村市场渠道从销量上来看,区域家电卖场销量最大,约占农村市场总销量的64.6%,乡镇网点其次,约占16.1%,百货超市和大连锁渠道相对销量较少,分别占总销量的9.2%和10.1。 农村市场渠道从销额来看,总体趋势与销量相同。

但是,通过对比销量销额比重不难发现,百货超市和大连锁的均价高于区域家电卖场和乡镇网点。

四、从渠道销售力上看,大连锁单店销售力最强

从农村市场渠道的销售力来看,大连锁一年的单店销售力最强,为3418台,百货超市为2344台,具备较高的销售能力,区域家电卖场销售力为1139台。 乡镇网点虽然数量庞大,但地理位置偏远,所覆盖区域分散不集中,整体销量力偏低,约为41台,但随着城市市场的饱和,品牌商渠道下沉,乡镇终端网点仍是未来各品牌商争夺的重点市场。

随着农村市场消费能力迅速提升,大连锁、区域连锁渠道深度下沉,品牌商线上线下同步发展,农村彩电市场竞争加剧,渠道综合化、品牌化、连锁化趋势加强,对乡镇网点的冲击很大。乡镇网点作为传统的基础渠道,面对彩电市场强者生存弱者淘汰的竞争格局,亟待加强终端店面服务能力、完善功能结构,以满足顾客体验和需求的多元化,提升竞争力。

奥维咨询(AVC)分析,基于农村市场具有居民居住不集中、信息透明度不高等特殊性,彩电渠道还具有以下特点:

一是连锁渠道布局农村市场运营成本大:家电连锁企业近几年纷纷布局农村市场,但无论是国美苏宁这样的大连锁还是地方性的区域连锁,目前只下沉到县城,未继续往下覆盖。出现这样的现象,一方面是由于渠道下沉需要一个过程,现在还处于初始阶段,另一方面是由于连锁渠道下沉运营成本高,收益少,下沉压力大。

二是多品牌多品类经营是生存之道:与通常意义上的代理商和专卖店不同的是,农村市场的代理商和专卖店不仅是多品类经营,同时也是多品牌经营,这也成为行业共识。单一品牌经销商在农村市场很难存活,多品牌多品类成为农村市场渠道主流特征。

三是人情含量高,消费者重口碑:就目前农村市场彩电销售渠道的关系链来看,无论是厂商与经销商之间还是经销商与终端客户之间的选择和交易,无不充斥着浓厚的人情关系。由于信息不对称情况比较严重,农村消费者对品牌的了解除了借助电视等大众媒体的广告,更多的来自于口碑效应,大部分人会根据亲友的推荐购买产品。

康佳平板电视

康佳平板电视 创维平板电视

创维平板电视

LG平板电视

LG平板电视 海信平板电视

海信平板电视 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime