近期,鸿海入主夏普的投资震撼了整个平板显示产业。在余波未消,大浪将掀之时,NPD DisplaySearch对此的来龙去脉进行了进一步的分析。

2012年3月27号,鸿海和夏普宣布了以下两项投资决定:

一、鸿海将投资8亿美金获取夏普约11%的股份,鸿海也由此成为夏普最大股东,这将确保鸿海可以直接介入夏普液晶显示事业部门的运营和相关技术项目研发。

二、鸿海将再投资约8亿美金获取夏普在日本Sakai市的十代线46.5%的股权,由此确保鸿海可以拥有这条十代线约一半的产能和面板产品产出的所有权。

在本次投资之前,鸿海和其之前投资入股的面板厂商奇美之间,已经与夏普建立了许多策略性联盟,具体来看有以下几点:

鸿海已经是夏普液晶模组组装的代工制造商。

夏普通过技术授权将其UV2A光配向技术授权给奇美,并曾经帮助奇美改善其在台湾的7代和8代线光配向产能爬坡进程。

鸿海承接夏普的液晶电视代工业务订单。

奇美供应一些不能由夏普生产的液晶面板给夏普的液晶电视。这种现象在夏普将其8代线改装成金属氧化物(Oxide TFT)生产制程和10代线产能利用率降低之后渐渐增多。

鸿海是苹果iPhone和iPad的主要整机组装商。同时,夏普也是iPhone和iPad的一个主要面板供应商。两者曾经在一起紧密合作以解决苹果手机和平板电脑的生产和技术问题。

鸿海也是索尼液晶电视的主要整机组装商;同时索尼也从夏普购买液晶电视面板,主要是夏普10代线生产的40英寸和60英寸面板产品,然后将面板提供给鸿海的电视组装厂进行组装。也就是说,夏普和鸿海在索尼液晶电视产品项目上具有间接地合作关系。

考虑到这些关系,可以猜想鸿海和夏普通过长时间无论是直接与间接合作对对方都有一定了解。这对于此项投资之后,两家公司企业文化的融合将会非常有益。

一旦鸿海入主夏普,很多新状况将会出现。直接影响就是鸿海将获得夏普10代线的庞大产能以及夏普诸多领先的液晶面板技术。有了如此巨额的资金注入,夏普也肯定能够改善其财务状况和支出报表平衡。依据我们的分析,将会出现以下状况:

1、鸿海将获得夏普10代线50%的产能支配权

在当前的液晶电视市场状况下,夏普10代线产能利用率一直不佳。其10代线总产能是每月72K玻璃母片投入,但夏普一直无法获得足够的订单来满足这一最大产能,因此产能利用率并不高。夏普10代线目前主要生产40寸、60寸和70寸面板产品,但是在今年一季度,每月玻璃母片仅投入42k。而且夏普原计划在今年二、三季度将母片投入减少到每月35~36k以最小化成本支出。鸿海入主后将会通过寻找更多订单来满足剩下接近一半的产能需求。同时,40寸、60寸和70寸并不在奇美生产的电视面板产品列表之内,因此相对而言对奇美的冲击也比较小。

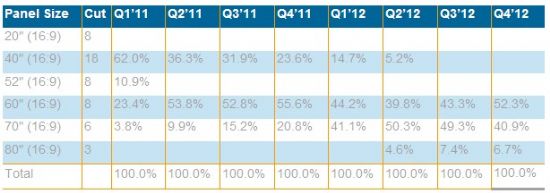

表一、夏普10代线各尺寸玻璃母片投入一览 (单位:千片/月)

|

Panel Size |

Cut |

Q1’11 |

Q2’11 |

Q3’11 |

Q4’11 |

Q1’12 |

Q2’12 |

Q3’12 |

Q4’12 |

|

20" (16:9) |

8 |

|

|

|

|

|

|

|

|

|

40" (16:9) |

18 |

37.9 |

11.6 |

22.3 |

15.9 |

6.2 |

1.8 |

|

|

|

52" (16:9) |

8 |

6.6 |

|

|

|

|

|

|

|

|

60" (16:9) |

8 |

14.3 |

17.2 |

36.8 |

37.4 |

18.8 |

14.1 |

15.6 |

31.3 |

|

70" (16:9) |

6 |

2.3 |

3.2 |

10.6 |

14.0 |

17.4 |

17.8 |

17.8 |

24.4 |

|

80" (16:9) |

3 |

|

|

|

|

|

1.6 |

2.7 |

4.0 |

|

Total |

|

61.2 |

32.0 |

69.7 |

67.3 |

42.4 |

35.3 |

36.1 |

59.7 |

数据源: Quarterly Large-Area Production Strategy Report , Q2’12-Q4’12为预测值

表二、夏普10代线玻璃母片投入各尺寸占比

数据源: Quarterly Large-Area Production Strategy Report, Q2’12-Q4’12为预测值

2、鸿海将扩大夏普的液晶电视代工

鸿海计划在2012年生产950万台液晶电视,其中包括索尼的800万台和夏普的150万台。鸿海在几年前获得了索尼的液晶电视组装线并以之为索尼生产。有了夏普的面板产能和技术,鸿海将肯定会扩充其代工业务。夏普2012年液晶电视出货预计将达1,200至1,300万台,也就是说鸿海代工的150万台约占12.5%,这相比于2011年第四季度仅3.2%的夏普液晶电视是鸿海代工而言,已经是不错的成长。如果鸿海获得夏普更多的代工订单,其他代工厂商如TPV和Wistron的订单就会受到直接影响。

表三、夏普液晶电视代工厂商及占比一览(Q4‘11)

|

OEM Makers |

Percentage |

Sizes |

Remark |

|

Foxconn |

3.2% |

32”, 46”, 42” |

|

|

Sharp In-house |

93.5% |

All Sizes |

|

|

TPV |

1.7% |

18.5”, 26”, 32”, 22”, 42” |

|

|

Vestel |

0.9% |

18.5”, 32” |

For European market only |

|

Wistron |

0.7% |

32”, 40”, 22” |

|

|

Total |

100% |

|

|

数据源: Quarterly LCD TV Value Chain Report

3、鸿海将接触夏普诸多业界领先的面板技术

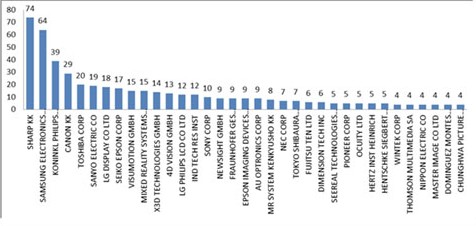

不仅仅是大尺寸液晶面板技术,鸿海也将可以获取夏普的中小尺寸和移动设备面板技术。作为夏普的最大股东,鸿海将会更多地利用夏普的工程技术力量来强化其显示技术储备。这些技术包括LTPS(低温多晶硅,夏普称之为CGS),氧化物TFT,UV2A,RGBY四色频谱技术以及其他一些重要的面板相关技术。鸿海需要利用这些技术来协助将其在中国大陆深圳的深超5代线从非晶硅转向LTPS制程;同时,鸿海也在成都建造一条新的LTPS 6代线-天亿显示科技6代线,这些技术对其也会助力不少。而据传苹果也将推出一款拥有新显示技术的液晶电视产品,鸿海也可以利用夏普的先进技术来争取苹果的项目订单。更加有趣的是,如下图所示,夏普也是裸眼3D技术的主要专利拥有者,而这也将成为鸿海的一个主要优势。

图一、裸眼3D技术专利拥有情况

数据源: Synergytek Consultancy

4、鸿海将在材料元器件采购上帮助夏普

鸿海对元器件供应商的强大谈判能力为业界所熟知。在其介入夏普10代线运作之后,鸿海也可以将其强大的采购谈判能力用来协助夏普减少部件采购成本。

5、奇美将从鸿海和夏普的新关系中受益

奇美原本通过支付授权费的形式获取夏普UV2A技术生产面板并供货给夏普。在此次投资之后,鸿海同时拥有两家公司各12%和10%的股份,鸿海将有机会在两家公司间协调,使奇美可以获取夏普更多地支持,甚至于可以与夏普协议减少授权费用支付。

6、夏普将有能力获取更多的面板客户

夏普一直以自我生产为主,其液晶电视面板主要来源于内部供应。在过去,夏普曾计划依托其强大高世代线面板产能扩张客户群,但是在夏普品牌笼罩下其面板产品也面临终端竞争品牌的挑战。目前夏普主要供应面板给夏普电视、飞利浦、索尼、冠捷和三星(详见下表);在鸿海介入后,鸿海可以帮助夏普找到更多客户。不过由于存在竞争关系,鸿海是否允许夏普继续供货给三星和冠捷将面临变数。另外,飞利浦和冠捷有一个合资企业TPVision,而由于冠捷与鸿海在诸多代工业务上有竞争,因此关系将十分微妙。

表四、2011年第四季夏普液晶电视面板主要客户

|

Customer |

Percentage |

Sizes |

|

Philips |

13% |

32”W, 40”W, 46”W, 52”W |

|

Samsung |

8% |

40”W, 60”W |

|

Sharp (In-house) |

71% |

All Sizes |

|

Sony |

1% |

40”W, 60”W |

|

TPV |

1% |

32”W, 40”W |

|

Others |

6% |

All Sizes |

|

Total |

100% |

|

数据源: Quarterly LCD TV Value Chain Report

基于NPD DisplaySearch的分析与判断, 鸿海接下来将会采取以下行动:

鸿海可能会进一步获取夏普位于中国大陆、印度尼西亚和墨西哥的电视制造工厂。在获取这些制造工厂后,鸿海也将进一步巩固其在夏普电视代工业务的重要地位。

北美液晶电视领导品牌Vizio可能会试图通过平衡鸿海和夏普的资源以形成一个新的供应链,而这也将有助于Vizio在中国大陆和欧洲等市场有更多选择。Vizio为目前鸿海的液晶电视代工客户。这次投资使Vizio可以更有弹性地寻求鸿海与夏普的代工制造与面板供应。另外夏普的60寸与70寸产品对于Vizio丰富其产品线也大有裨益。

鸿海成立专门的业务小组负责夏普10代线业务和工厂运营。该业务小组对于夏普10代线产能分配、客户选择、面板供应以及价格制定等都具有决定权;当然他们同时也需要对10代线的销售业绩和财务表现负责。因此,鸿海对于夏普电视在全球市场的成长将会具有重大影响。鸿海同时也需要对10代线保持较高产能利用率和合理产能分配规划负责。

鸿海希望优化10代线产能,而明显的一点就是10代线的最佳切割产品都是60寸以上产品。目标客户将会是夏普、Vizio(60寸和70寸)、索尼(60寸)、松下(60寸)以及中国大陆的渠道客户(如苏宁),还有Vizio等等。而目前夏普为三星60寸液晶电视面板的供货商,未来很可能逐渐淡化。因此,三星等就可能必须为其60寸电视面板供应另寻来源。

三星可能被迫在60寸电视产品上只能获取来自于三星面板的供应,也有可能三星会将产品重点放在65寸上,毕竟65寸面板可以有友达、奇美、京东方和中电熊猫等众多供应商。

为了推销其60寸产品,最佳时机将会是2012年下半年的电视旺季, 特别是11月的北美黑色星期五销售旺季。因此,鸿海将会开始和其潜在的10代线60寸产品战略客户讨论可能的合作规划。最可能的合作范例就是,在夏普面板和鸿海代工制造的合作模式下,在今年10月和11月间以优惠的成本和价格吸引终端客户。这也会对今年的液晶电视市场终端产品价格产生一定的影响。

在鸿海投资入股之前,夏普对于推销其10代线生产的60寸产品非常积极。例如,在去年北美黑色星期五销售季,其60寸CCFL背光液晶电视仅售999美金。现在有了鸿海的助力,夏普在60寸产品定价策略上可能会更为积极。

鸿海-夏普联盟将会带来更加激烈的竞争,也由此对整个供应链带来更多的降价冲动。夏普在2011年年底在北美和欧洲的60寸低价策略已经对竞争对手造成了一定的压力,现在业内已经有人担心,价格战尤其是60寸以上产品价格战,可能随着鸿海与夏普的联手而仅仅是刚刚开始,而不是大家希望的趋于缓和。

当然,鸿海和夏普在60寸以上产品的策略也意味着60寸产品在全球的渗透将会进一步提高,尤其是在中国和美国市场。而鸿海对夏普的投资也会影响到其他代工厂商如冠捷和纬创的业绩。现在有了夏普面板的助力,鸿海在代工业务上将会更加强大。

康佳平板电视

康佳平板电视 创维平板电视

创维平板电视

LG平板电视

LG平板电视 海信平板电视

海信平板电视 WAP手机版

WAP手机版 建议反馈

建议反馈 官方微博

官方微博 微信扫一扫

微信扫一扫 PjTime

PjTime